Egyeni Vallalkozo Jarulekai

Egyéni Vállalkozó Járulékai 2024: A Teljes Körű Útmutató

Üdvözöljük átfogó útmutatónkban, amely részletesen bemutatja az egyéni vállalkozók 2024-es járulékfizetési kötelezettségeit. Célunk, hogy minden szükséges információt egy helyen megtaláljon, legyen szó a társadalombiztosítási járulékról, a nyugdíjjárulékról, az egészségügyi hozzájárulásról vagy a szociális hozzájárulási adóról. Tisztában vagyunk azzal, hogy a járulékok világa bonyolult lehet, ezért igyekeztünk a lehető legérthetőbb módon elmagyarázni minden részletet. Olvasson tovább, hogy teljes képet kapjon a fizetendő járulékokról, azok számítási módjáról és a releváns határidőkről.

Az Egyéni Vállalkozók Főbb Járuléktípusai 2024-ben

Az egyéni vállalkozók számos járulék fizetésére kötelezettek Magyarországon. Ezek a járulékok biztosítják a társadalombiztosítási ellátásokhoz való hozzáférést, mint például az egészségügyi ellátás és a nyugdíj. A legfontosabb járuléktípusok a következők:

- Társadalombiztosítási járulék (TB járulék)

- Nyugdíjjárulék

- Egészségügyi szolgáltatási járulék (EHO) / Egészségügyi hozzájárulás

- Szociális hozzájárulási adó (Szocho)

Az egyes járuléktípusok mértéke és a fizetésükre vonatkozó szabályok eltérőek lehetnek, ezért fontos, hogy tisztában legyünk mindegyikkel.

A Társadalombiztosítási Járulék Részletei

A társadalombiztosítási járulék magában foglalja a nyugdíjjárulékot, az egészségbiztosítási- és munkaerőpiaci járulékot. Ez a járulék biztosítja a jogosultságot a társadalombiztosítási ellátásokra. A TB járulék alapja általában a járulékalapot képező jövedelem.

A TB Járulék Alapja

A TB járulék alapja főszabály szerint az egyéni vállalkozó személyi jövedelemadó-alapot képező jövedelme, de legalább a minimálbér, illetve a garantált bérminimum összege. A tényleges alap függ az egyéni vállalkozó tevékenységétől és adózási módjától is.

A Minimálbér és a Garantált Bérminimum Hatása

Fontos megjegyezni, hogy még akkor is fizetni kell a járulékokat a minimálbér vagy a garantált bérminimum után, ha a tényleges jövedelem ennél alacsonyabb. Ez alól bizonyos esetekben lehetnek kivételek, például szüneteltetés esetén.

A TB Járulék Mértéke 2024-ben

A társadalombiztosítási járulék mértéke 2024-ben 18,5%, amely magában foglalja a 10% nyugdíjjárulékot, a 7% egészségbiztosítási járulékot és az 1,5% munkaerőpiaci járulékot.

A Nyugdíjjárulék Fontossága és Mértéke

A nyugdíjjárulék a jövőbeni nyugdíjellátáshoz való hozzájárulást jelenti. Az egyéni vállalkozók által fizetett nyugdíjjárulék a nyugdíjrendszerbe kerül, és a későbbi nyugdíj összegének megállapításakor veszik figyelembe.

A Nyugdíjjárulék Mértéke

A nyugdíjjárulék mértéke 2024-ben a TB járulékon belül 10%.

Az Egészségügyi Szolgáltatási Járulék (EHO) / Egészségügyi Hozzájárulás

Az egészségügyi szolgáltatási járulék vagy más néven egészségügyi hozzájárulás biztosítja az egyéni vállalkozók számára az állami egészségügyi ellátásokhoz való hozzáférést. Ennek a járuléknak a fizetése elengedhetetlen ahhoz, hogy valaki jogosult legyen az orvosi ellátásra.

Az EHO/Egészségügyi Hozzájárulás Mértéke

Az egészségügyi szolgáltatási járulék havi összege 2024-ben 9.900 Ft.

A Szociális Hozzájárulási Adó (Szocho)

A szociális hozzájárulási adó a munkáltatókat és bizonyos esetekben az egyéni vállalkozókat terheli. Ez az adó a társadalombiztosítási rendszer finanszírozásához járul hozzá.

A Szocho Mértéke és Alapja

A szociális hozzájárulási adó mértéke 2024-ben 13%. Az alapja megegyezik a TB járulék alapjával.

Járulékfizetés Különböző Adózási Módok Esetén

Az egyéni vállalkozók adózási módja jelentősen befolyásolja a fizetendő járulékok összegét és számításának módját. Nézzük meg a leggyakoribb adózási formákat és a hozzájuk kapcsolódó járulékszabályokat.

Járulékok Kata (Kisadózó Vállalkozások Tételes Adója) Esetén

A Kata egy egyszerűsített adózási forma, amely sok kisvállalkozó számára vonzó lehet. A járulékfizetés Kata esetén tételes, ami azt jelenti, hogy nem a tényleges jövedelem után kell fizetni a járulékokat, hanem egy fix összegben.

A Kata Járulékai 2024-ben

A Kata rendszerében a főállású egyéni vállalkozók havi 50.000 Ft vagy 75.000 Ft tételes adót fizetnek. Ez az összeg magában foglalja a társadalombiztosítási és szociális hozzájárulási kötelezettségeket is. A magasabb összegű adó fizetése magasabb ellátási alapot eredményez.

Mellékállású Katások Járulékai

A mellékállású Katásokra speciális szabályok vonatkoznak. Ha valaki például munkaviszony mellett egyéni vállalkozóként Katázik, kedvezőbb járulékszabályok lehetnek érvényesek.

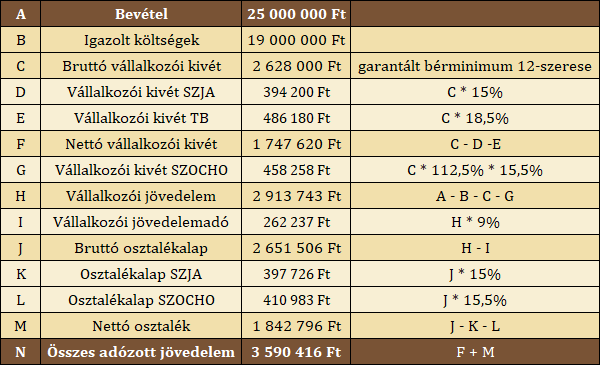

Járulékok Átalányadó Esetén

Az átalányadó egy másik népszerű adózási forma, ahol a jövedelem egy meghatározott hányada után kell adót és járulékokat fizetni. Az átalányadózók járulékalapja a szorzószámmal csökkentett bevételük egy része.

Az Átalányadó Járulékalapja

Az átalányadó alapja a bevétel csökkentve a költséghányaddal. A járulékokat ezen alap után kell megfizetni, de legalább a minimálbér vagy a garantált bérminimum után.

Az Átalányadó Járulékainak Mértéke

Az átalányadózókra ugyanazok a járulékmértékek vonatkoznak, mint az általános szabályok szerint adózókra: 18,5% TB járulék és 13% Szocho.

Járulékok Egyéni Céges Adózás Esetén

Az egyéni cég egy speciális vállalkozási forma. Az egyéni cégek tagjaira is hasonló járulékszabályok vonatkoznak, mint az egyéni vállalkozókra, de lehetnek eltérések a járulékalap megállapításában.

Az Egyéni Cég Járulékalapja

Az egyéni cég tagjának járulékalapja a személyi jövedelemadó alapjául szolgáló jövedelme, de itt is érvényes a minimálbérre vagy garantált bérminimumra vonatkozó szabály.

Az Egyéni Cég Járulékainak Mértéke

Az egyéni cégek tagjaira is a standard járulékmértékek érvényesek: 18,5% TB járulék és 13% Szocho.

A Járulékfizetés Gyakorisága és Határidői

A járulékokat általában havonta kell megfizetni. A fizetési határidő a tárgyhónapot követő hónap 12-e.

Havi Járulékfizetési Kötelezettség

A legtöbb egyéni vállalkozónak havonta kell eleget tennie a járulékfizetési kötelezettségének. Ez magában foglalja a TB járulékot, a nyugdíjjárulékot, az EHO-t és a Szochot (amennyiben releváns).

A Fizetési Határidő Fontossága

A határidőben történő fizetés elengedhetetlen a késedelmi pótlékok elkerülése érdekében. Mindig győződjön meg arról, hogy időben utalja el a járulékok összegét.

Éves Elszámolás és Korrekciók

Bizonyos esetekben, például az átalányadózóknál, az éves elszámolás során korrekciókra lehet szükség a befizetett járulékok tekintetében, ha a tényleges jövedelem eltér a járulékalapként figyelembe vett minimumtól.

Speciális Esetek és Járulékkedvezmények

Vannak olyan speciális helyzetek, amikor az egyéni vállalkozókra eltérő járulékszabályok vonatkoznak, vagy bizonyos kedvezményeket vehetnek igénybe.

Első Vállalkozók Járulékkedvezménye

A kezdő egyéni vállalkozók bizonyos feltételek mellett igénybe vehetnek járulékkedvezményeket az első időszakban. Ez segíthet a vállalkozás elindulásában.

A Kedvezmény Feltételei és Időtartama

A kedvezmény feltételei közé tartozhat például a vállalkozás megkezdésének időpontja és a vállalkozó státusza (pl. pályakezdő). A kedvezmény időtartama általában korlátozott.

Nyugdíjas Egyéni Vállalkozók Járulékai

A nyugdíjas egyéni vállalkozókra speciális járulékszabályok vonatkoznak. Például nem kell nyugdíjjárulékot fizetniük.

A Nyugdíjasokra Vonatkozó Szabályok

A nyugdíjas egyéni vállalkozóknak általában csak az egészségügyi szolgáltatási járulékot és a szociális hozzájárulási adót kell megfizetniük (bizonyos feltételek mellett a Szocho alól is mentesülhetnek).

Megváltozott Munkaképességű Vállalkozók Járulékai

A megváltozott munkaképességű egyéni vállalkozókra is eltérő szabályok vonatkozhatnak a járulékfizetés terén.

A Megváltozott Munkaképességűek Kedvezményei

Bizonyos esetekben a megváltozott munkaképességű vállalkozók alacsonyabb járulékokat fizethetnek.

Hogyan Követhetjük Nyomon és Fizethetjük a Járulékokat?

A járulékok nyomon követése és időben történő befizetése kulcsfontosságú a zökkenőmentes működéshez és a büntetések elkerüléséhez.

Az Online Ügyintézés Lehetőségei

A Nemzeti Adó- és Vámhivatal (NAV) online felületein keresztül lehetőség van a járulékok bevallására és befizetésére.

Az Ügyfélkapu Szerepe

Az Ügyfélkapu egy központi azonosítási rendszer, amelyen keresztül számos állami szolgáltatás, köztük a NAV online felületei is elérhetők.

Könyvelő Segítsége

Sok egyéni vállalkozó választja a könyvelő segítségét a járulékokkal és az adózással kapcsolatos teendők intézéséhez.

Mikor Érdemes Könyvelőt Fogadni?

Ha bizonytalan a szabályokban, vagy ha az adózási módja összetett, érdemes lehet könyvelőt megbízni.