Cafeteria 2017 Torveny

A 2017-es Cafeteria Törvény Részletes Bemutatása és Értelmezése

A cafeteria rendszer Magyarországon évek óta a béren kívüli juttatások egyik legnépszerűbb formája. A 2017-es év jelentős változásokat hozott ezen a területen, amelyek mind a munkáltatók, mind a munkavállalók számára fontosak. Jelen cikkünk célja, hogy átfogó képet nyújtson a 2017-ben hatályba lépett cafeteria törvény legfontosabb rendelkezéseiről, értelmezve a jogszabályokat és gyakorlati tanácsokat adva az alkalmazásukhoz.

A Cafeteria Rendszer Alapjai és Története Magyarországon

A cafeteria rendszer lényege, hogy a munkavállalók egy meghatározott keretösszegen belül választhatnak a különböző béren kívüli juttatások közül. Ez a rugalmasság mindkét fél számára előnyös lehet: a munkavállalók az egyéni igényeiknek leginkább megfelelő juttatásokhoz juthatnak, míg a munkáltatók a célzott juttatásokkal növelhetik a munkavállalói elégedettséget és lojalitást. Magyarországon a cafeteria rendszerek a 2000-es évek elején kezdtek elterjedni, és azóta számos jogszabályi változáson mentek keresztül. A 2017-es törvénymódosítás egy jelentős mérföldkő volt ebben a folyamatban.

A 2017-es Cafeteria Törvény Előzményei

Ahhoz, hogy megértsük a 2017-es változások jelentőségét, érdemes röviden áttekinteni a korábbi szabályozást. A korábbi években a cafeteria rendszerek sokféle juttatást tartalmazhattak, amelyek adózási szempontjai eltérőek voltak. Ez gyakran bonyolult adminisztrációhoz és értelmezési problémákhoz vezetett. A 2017-es törvény célja többek között az volt, hogy egyszerűsítse a rendszert és átláthatóbbá tegye az adózási szabályokat.

A 2017-es Cafeteria Törvény Legfontosabb Változásai

A 2017-es cafeteria törvény számos ponton módosította a korábbi szabályozást. A legfontosabb változások közé tartozott a béren kívüli juttatások körének szűkítése és az egységesebb adózási szabályok bevezetése. Nézzük meg részletesen ezeket a változásokat.

A Béren Kívüli Juttatások Szűkítése

A 2017-es törvény jelentősen szűkítette a béren kívüli juttatások körét, amelyek kedvezőbb adózással voltak elérhetőek. Eltűntek bizonyos korábban népszerű juttatások, vagy adózásuk megváltozott. A törvény meghatározta, hogy mely juttatások minősülnek továbbra is béren kívülinek, és melyek számítanak bérként adózandó jövedelemnek.

Megszűnt vagy Másképp Adózó Juttatások (2017)

Számos olyan juttatás volt, amely a 2017-es törvény hatálybalépése után már nem minősült béren kívülinek, vagy adózása megváltozott. Ide tartoztak például bizonyos iskolakezdési támogatások, kultúra- és sportutalványok egy része, valamint egyéb, korábban kedvezményesen adózó juttatások.

Egységesebb Adózási Szabályok

A 2017-es törvény bevezette az egységesebb adózási szabályokat a megmaradt béren kívüli juttatásokra. Ez azt jelentette, hogy a legtöbb béren kívüli juttatásra egységes adóterhek vonatkoztak, ami leegyszerűsítette az adminisztrációt és a tervezést mind a munkáltatók, mind a munkavállalók számára.

A Béren Kívüli Juttatások Adózása 2017-ben

A 2017-es szabályozás értelmében a béren kívüli juttatások után a munkáltatónak és a munkavállalónak is adót és járulékokat kellett fizetnie. Az adóalapot általában a juttatás értéke képezte. A pontos adómértékek és járulékkötelezettségek a törvényben részletesen rögzítésre kerültek.

A 2017-ben Megmaradt Népszerű Cafeteria Elemek

Annak ellenére, hogy a béren kívüli juttatások köre szűkült, számos népszerű elem továbbra is elérhető maradt a cafeteria rendszerekben 2017-ben. Ezek közé tartoztak többek között az Erzsébet-utalvány és a SZÉP-kártya különböző zsebei.

Erzsébet-utalvány

Az Erzsébet-utalvány egy népszerű cafeteria elem volt, amely étkezési költségek támogatására szolgált. A 2017-es szabályozás továbbra is lehetővé tette az Erzsébet-utalvány cafeteria keretében történő biztosítását, meghatározott értékhatárokig és adózási feltételekkel.

Az Erzsébet-utalvány Adózása 2017-ben

A 2017-es évben az Erzsébet-utalványra vonatkozó adózási szabályok részletesen meghatározottak voltak. Fontos volt a havi értékhatár betartása ahhoz, hogy a juttatás béren kívülinek minősüljön és a kedvezőbb adózási feltételek érvényesüljenek.

SZÉP-kártya (Szabadidő, Vendéglátás, Szálláshely)

A SZÉP-kártya (Szabadidő, Vendéglátás, Szálláshely) egy másik kiemelt cafeteria elem volt 2017-ben. A SZÉP-kártya három alszámlával rendelkezett: szálláshely, vendéglátás és szabadidő. Mindhárom zsebre külön szabályok vonatkoztak a felhasználást és az adózást illetően.

A SZÉP-kártya Adózása 2017-ben (Szálláshely, Vendéglátás, Szabadidő)

A SZÉP-kártya egyes alszámláira eltérő adózási szabályok vonatkoztak 2017-ben. Meghatározott éves keretösszegek voltak érvényben az egyes zsebekre, amelyek befolyásolták az adózást. A munkáltatók és munkavállalók számára fontos volt ezen keretek és szabályok ismerete.

A Cafeteria Rendszer Működése 2017-ben: Gyakorlati Tudnivalók

A 2017-es cafeteria törvény gyakorlati alkalmazása számos kérdést felvethetett mind a munkáltatók, mind a munkavállalók számára. Lássuk a legfontosabb tudnivalókat a rendszer működésével kapcsolatban.

A Cafeteria Keret Meghatározása

A munkáltatók határozták meg a munkavállalók számára elérhető éves cafeteria keretet. Ennek összege munkavállalónként eltérő lehetett, figyelembe véve például a munkakört, a teljesítményt vagy a munkában töltött időt.

A Juttatások Kiválasztása

A munkavállalók a rendelkezésükre álló kereten belül választhattak a felkínált cafeteria elemek közül. A választás általában egy online felületen vagy nyomtatványon keresztül történt, a munkáltató által megadott határidőn belül.

A Juttatások Elszámolása és Adózása

A kiválasztott juttatások értékét a munkáltató elszámolta, és a 2017-es törvényben meghatározott szabályok szerint levonta az adókat és járulékokat. A munkavállalók a nettó értékben részesültek a juttatásokban.

A 2017-es Cafeteria Törvény Hatása a Munkáltatókra

A 2017-es cafeteria törvény jelentős hatással volt a munkáltatókra is. Egyrészt új adminisztratív feladatokat rótt rájuk, másrészt lehetőséget teremtett a költséghatékonyabb és célzottabb juttatásnyújtásra.

Adminisztratív Terhek és Követelmények

A munkáltatóknak meg kellett felelniük a 2017-es törvényben rögzített adminisztratív követelményeknek, beleértve a juttatások nyilvántartását, az adók és járulékok helyes levonását és befizetését, valamint a munkavállalók tájékoztatását.

Lehetőségek a Költséghatékony Juttatásnyújtásra

A szűkített juttatási kör és az egységesebb adózási szabályok ellenére a cafeteria rendszer továbbra is lehetőséget kínált a munkáltatóknak a költséghatékony juttatásnyújtásra, különösen a SZÉP-kártya és az Erzsébet-utalvány révén.

A 2017-es Cafeteria Törvény Hatása a Munkavállalókra

A munkavállalók szempontjából a 2017-es törvény a választási lehetőségek szűkülését jelentette bizonyos területeken, ugyanakkor továbbra is hozzáférést biztosított a népszerű juttatásokhoz, mint a SZÉP-kártya és az Erzsébet-utalvány.

A Választási Lehetőségek Szűkülése

A korábbi évekhez képest a munkavállalók 2017-ben kevesebb féle juttatás közül választhattak a cafeteria keretében. Ez egyesek számára a rugalmasság csökkenését jelenthette.

A Népszerű Juttatások Megmaradása

Ugyanakkor a munkavállalók továbbra is élvezhették a SZÉP-kártya és az Erzsébet-utalvány előnyeit, amelyek továbbra is kedvező adózással voltak elérhetőek a cafeteria rendszerben.

Gyakran Ismételt Kérdések a 2017-es Cafeteria Törvénnyel Kapcsolatban

Összegyűjtöttünk néhány gyakran ismételt kérdést a 2017-es cafeteria törvénnyel kapcsolatban, hogy segítsünk eloszlatni az esetleges bizonytalanságokat.

Melyek voltak a legnépszerűbb cafeteria elemek 2017-ben?

A legnépszerűbb cafeteria elemek közé tartozott a SZÉP-kártya (szálláshely, vendéglátás, szabadidő zsebekkel) és az Erzsébet-utalvány.

Hogyan adóztak a béren kívüli juttatások 2017-ben?

A béren kívüli juttatásokra 2017-ben egységesebb adózási szabályok vonatkoztak, amelyek magukban foglalták a személyi jövedelemadót és a járulékokat.

Milyen változások történtek a korábbi évekhez képest?

A 2017-es törvény jelentősen szűkítette a béren kívüli juttatások körét és egységesítette az adózási szabályokat.

Összefoglalás: A 2017-es Cafeteria Törvény Esszenciája

A 2017-es cafeteria törvény egy fontos lépés volt a magyarországi béren kívüli juttatások rendszerének átalakításában. Bár a választási lehetőségek szűkültek, a megmaradt népszerű elemek, mint a SZÉP-kártya és az Erzsébet-utalvány továbbra is fontos szerepet játszottak a munkavállalói juttatások között. A törvény célja az egyszerűsítés és az átláthatóság megteremtése volt az adózási szabályok terén. A munkáltatóknak és a munkavállalóknak egyaránt fontos volt megérteniük az új szabályozás részleteit a sikeres alkalmazáshoz.

A Jövő Perspektívái a Cafeteria Rendszerben

Bár cikkünk a 2017-es helyzetre fókuszált, érdemes megjegyezni, hogy a cafeteria rendszerek azóta is tovább fejlődtek és változtak. Az aktuális szabályozások megismerése elengedhetetlen a hatékony juttatásmenedzsmenthez.

További Információk és Források

Amennyiben részletesebben is érdekli a cafeteria rendszerek világa és a kapcsolódó jogszabályok, javasoljuk, hogy tájékozódjon a Nemzeti Adó- és Vámhivatal (NAV) hivatalos honlapján és konzultáljon adószakértővel.

Cafeteria 2017 Adozasa

A Cafeteria Rendszer Adózása 2017-ben: Átfogó Útmutató Munkáltatóknak és Munkavállalóknak

A cafeteria rendszer Magyarországon évek óta népszerű módja a munkavállalók béren kívüli juttatásának. A 2017-es év ebből a szempontból is fontos időszak volt, hiszen ekkor is érvényben voltak bizonyos adózási szabályok, amelyek mind a munkáltatókat, mind a munkavállalókat érintették. Ebben a részletes útmutatóban áttekintjük a 2017-es cafeteria adózásának legfontosabb aspektusait, segítve ezzel a tájékozódást ebben a komplex témában.

Mi volt a Cafeteria Rendszer Lényege 2017-ben?

A cafeteria rendszer lényege, hogy a munkáltató egy meghatározott keretösszeget biztosít a munkavállalói számára, akik ezen a kereten belül választhatnak különböző béren kívüli juttatások közül. Ez a rugalmasság mindkét fél számára előnyös lehetett: a munkavállalók az egyéni igényeiknek leginkább megfelelő juttatásokat vehették igénybe, míg a munkáltatók a béren kívüli juttatások adózási előnyeit kihasználhatták.

A Béren Kívüli Juttatások Kategóriái 2017-ben

2017-ben a béren kívüli juttatások széles skálája állt rendelkezésre a cafeteria rendszeren belül. Ezek a juttatások különböző adózási szabályok alá estek. A leggyakoribb kategóriák közé tartoztak:

SZÉP Kártya

A Széchenyi Pihenő Kártya (SZÉP Kártya) továbbra is népszerű elem volt a cafeteria rendszerekben. Három alszámlával rendelkezett: szálláshely, vendéglátás és szabadidő. Mindegyik alszámlára meghatározott összeghatárig lehetett juttatást adni kedvezményes adózással.

A SZÉP Kártya Adózása 2017-ben

2017-ben a SZÉP Kártyára adott juttatások kedvezményes adózás alá estek a meghatározott éves keretösszegekig. A munkáltatónak 27% egészségügyi hozzájárulást kellett fizetnie a juttatás után. A munkavállalót nem terhelte személyi jövedelemadó a keretösszegen belül. A keretösszegek alszámlánként eltérőek voltak.

A SZÉP Kártya Keretösszegei 2017-ben

- Szálláshely alszámla: Éves keretösszeg meghatározott mértékben.

- Vendéglátás alszámla: Éves keretösszeg meghatározott mértékben.

- Szabadidő alszámla: Éves keretösszeg meghatározott mértékben.

Erzsébet-utalvány

Az Erzsébet-utalvány egy másik népszerű juttatási forma volt, amelyet étkezési és ajándék célokra lehetett felhasználni. 2017-ben is léteztek különböző típusú Erzsébet-utalványok, amelyek adózása eltérő lehetett.

Az Erzsébet-utalvány Adózása 2017-ben

Az Erzsébet-utalványok adózása függött a felhasználás céljától (étkezés vagy ajándék) és az adott évi szabályozástól. Bizonyos keretek között itt is kedvezményes adózás volt alkalmazható.

Egyéb Béren Kívüli Juttatások

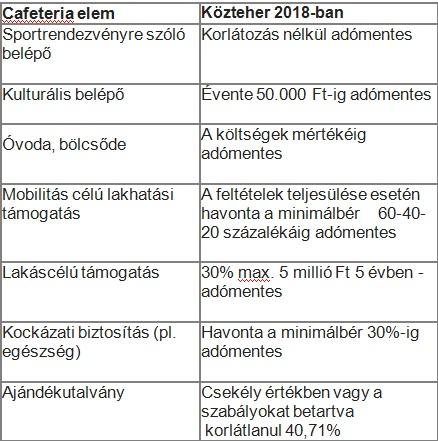

A SZÉP Kártyán és az Erzsébet-utalványon kívül számos más béren kívüli juttatás is létezett 2017-ben, mint például:

- Helyi utazási bérlet

- Iskolakezdési támogatás

- Sport- és kulturális belépők

- Egészségpénztári hozzájárulás

- Önkéntes nyugdíjpénztári hozzájárulás

Ezen Egyéb Juttatások Adózása 2017-ben

Ezen juttatások adózása is egyedi szabályok szerint történt. Egyes juttatások adómentesek voltak egy bizonyos összeghatárig, míg mások kedvezményes adókulccsal adóztak.

A Cafeteria Adózásának Általános Szabályai 2017-ben

Fontos megérteni, hogy a cafeteria rendszerben nyújtott juttatások adózása eltért a hagyományos bérjövedelem adózásától. Általánosságban elmondható, hogy a béren kívüli juttatásokra kedvezőbb adószabályok vonatkoztak bizonyos keretek között. A munkáltatók számára ez lehetőséget teremtett a bérköltség optimalizálására, míg a munkavállalók számára a nettó jövedelem növelését jelenthette.

A Munkáltatói Terhek

A munkáltatót a béren kívüli juttatások után általában egészségügyi hozzájárulás terhelte. Ennek mértéke 2017-ben 27% volt. Ezt a közterhet a munkáltatónak kellett megfizetnie a juttatás bruttó értéke után.

A Munkavállalói Terhek

A munkavállalók számára a béren kívüli juttatások általában kedvezőbb adózásúak voltak, mint a bérjövedelem. Sok esetben a juttatás a meghatározott keretösszegen belül adómentes volt, vagy csak a munkáltatót terhelte közteher utána.

Részletes Áttekintés a 2017-es Cafeteria Juttatások Adózásáról

Most nézzük meg részletesebben az egyes juttatástípusok adózását a 2017-es évben.

A SZÉP Kártya Részletes Adózása 2017-ben

A SZÉP Kártya három alszámlájára adott juttatások adózása a következőképpen alakult 2017-ben:

Szálláshely Szolgáltatás

A szálláshely alszámlára adott juttatás bizonyos éves keretösszegig kedvezményes adózású volt. A munkáltató 27% EHO-t fizetett utána, a munkavállalót pedig nem terhelte SZJA a kereten belül.

Vendéglátás Szolgáltatás

A vendéglátás alszámlára adott juttatásra is vonatkozott egy éves keretösszeg, amelyen belül a munkáltató fizette a 27% EHO-t, és a munkavállaló mentesült az SZJA alól.

Szabadidő Szolgáltatás

A szabadidő alszámla esetében is hasonló elvek érvényesültek: egy meghatározott éves keretösszegig a munkáltató fizette az EHO-t, a munkavállaló pedig nem fizetett SZJA-t.

A SZÉP Kártya Keretösszegeinek Pontos Mértéke 2017-ben

A 2017-es évre vonatkozó pontos keretösszegek a SZÉP Kártya alszámláin a következők voltak:

- Szálláshely: [Itt kellene szerepelnie a pontos összegnek]

- Vendéglátás: [Itt kellene szerepelnie a pontos összegnek]

- Szabadidő: [Itt kellene szerepelnie a pontos összegnek]

Ezeket a keretösszegeket érdemes figyelembe venni a juttatások tervezésekor.

Az Erzsébet-utalvány Részletes Adózása 2017-ben

Az Erzsébet-utalványok adózása 2017-ben a felhasználás céljától függött.

Étkezési Erzsébet-utalvány

Az étkezési célra kiadott Erzsébet-utalványokra bizonyos szabályok vonatkoztak az adózás tekintetében. Meghatározott havi értékhatárig kedvezményes adózás volt érvényben.

Ajándék Erzsébet-utalvány

Az ajándék célra kiadott Erzsébet-utalványok adózása eltérhetett az étkezési utalványokétól. Itt is figyelembe kellett venni az érvényes jogszabályokat és az esetleges értékhatárokat.

Az Egyéb Béren Kívüli Juttatások Részletes Adózása 2017-ben

Nézzük meg néhány további gyakori béren kívüli juttatás adózását 2017-ben:

Helyi Utazási Bérlet

A munkába járáshoz biztosított helyi utazási bérlet bizonyos feltételek mellett adómentes lehetett.

Iskolakezdési Támogatás

Az iskolakezdési támogatásra vonatkozóan is léteztek adózási szabályok, amelyek meghatározták, hogy milyen feltételekkel lehetett adómentesen vagy kedvezményesen juttatni ezt a támogatást.

Sport- és Kulturális Belépők

A sport- és kulturális belépőkre adott juttatásokra is speciális adózási szabályok vonatkoztak, gyakran éves keretösszegekhez kötve.

Egészségpénztári és Önkéntes Nyugdíjpénztári Hozzájárulás

A munkáltató által az egészségpénztárba vagy az önkéntes nyugdíjpénztárba fizetett hozzájárulásokra is kedvezményes adózási szabályok vonatkoztak, bizonyos korlátok között.

A Cafeteria Rendszer Előnyei 2017-ben

A cafeteria rendszer számos előnnyel járt mind a munkáltatók, mind a munkavállalók számára 2017-ben is.

Előnyök a Munkáltatók Számára

- Bérköltség optimalizálása: A béren kívüli juttatások adózása bizonyos esetekben kedvezőbb lehetett, mint a béré.

- Munkavállalói elégedettség növelése: A rugalmas juttatási rendszer hozzájárulhatott a munkavállalók motivációjához és lojalitásához.

- Versenyképesség a munkaerőpiacon: A vonzó cafeteria csomag versenyelőnyt jelenthetett az új munkavállalók toborzásában.

Előnyök a Munkavállalók Számára

- Személyre szabott juttatások: A munkavállalók az igényeiknek leginkább megfelelő juttatásokat választhatták.

- Nettó jövedelem növelése: A kedvezményes adózás révén a juttatások nettó értéke magasabb lehetett, mint egy azonos bruttó bérnövelés esetén.

- Különböző szükségletek kielégítése: A cafeteria rendszer lehetővé tette a különböző élethelyzetekhez igazodó juttatások igénybevételét (pl. étkezés, pihenés, egészség).

Hogyan Működött a Cafeteria Rendszer a Gyakorlatban 2017-ben?

A cafeteria rendszer működése általában a következő lépésekből állt 2017-ben:

- A munkáltató meghatározott egy éves keretösszeget minden munkavállaló számára.

- A munkavállalók egy katalógusból vagy online felületről választhattak a rendelkezésre álló juttatások közül a keretösszegük erejéig.

- A választott juttatásokat a munkáltató a bérszámfejtés során érvényesítette.

- A juttatások adózása a 2017-es szabályoknak megfelelően történt.

Fontos Tudnivalók a 2017-es Cafeteria Adózással Kapcsolatban

A 2017-es cafeteria adózással kapcsolatban néhány fontos dolgot érdemes kiemelni:

- A szabályozás részletes és összetett lehetett, ezért érdemes volt szakértői segítséget igénybe venni.

- Az adózási szabályok évről évre változhatnak, ezért fontos volt az adott évre vonatkozó előírások ismerete.

- A keretösszegek és a kedvezményes adózás feltételei juttatásonként eltérőek lehettek.

Összefoglalás a Cafeteria 2017 Adózásáról

A 2017-es év a cafeteria rendszer szempontjából egy olyan időszak volt, amikor a béren kívüli juttatások továbbra is fontos szerepet játszottak a munkavállalók kompenzációjában. A SZÉP Kártya, az Erzsébet-utalvány és más juttatások kínáltak lehetőségeket a munkáltatóknak a költséghatékony juttatásra, a munkavállalóknak pedig a személyre szabott előnyökre. A 2017-es adózási szabályok ismerete elengedhetetlen volt a rendszer jogszerű és hatékony működtetéséhez.

Reméljük, ez a részletes útmutató segített Önnek megérteni a cafeteria rendszer 2017-es adózásának lényegét. Ha további kérdései vannak, forduljon szakértőhöz!