Nyugdijbiztositas Osszehasonlitas

Nyugdíjbiztosítás Összehasonlítás 2025: Útmutató a Gondtalan Időskorhoz

A nyugdíjbiztosítás napjainkban egyre fontosabbá válik mindannyiunk számára. Az állami nyugdíjrendszer kihívásai és a hosszabbodó várható élettartam miatt elengedhetetlen, hogy időben gondoskodjunk anyagi biztonságunkról az időskorban. Ebben a részletes útmutatóban átfogó képet nyújtunk a Magyarországon elérhető nyugdíjbiztosításokról, segítünk megérteni a különböző típusokat, és bemutatjuk, hogyan hasonlíthatja össze azokat, hogy megtalálja az Ön egyéni igényeinek leginkább megfelelőt. Célunk, hogy Ön megalapozott döntést hozhasson a jövőjét illetően.

Miért Fontos a Nyugdíjbiztosítás?

Sokan felteszik a kérdést, hogy miért is van szükség nyugdíjbiztosításra, különösen akkor, ha az állami nyugdíjrendszer is létezik. A válasz összetett, de a lényege az, hogy az állami nyugdíj önmagában sok esetben nem elegendő a korábbi életszínvonal fenntartásához. A demográfiai változások, a csökkenő születésszám és a növekvő átlagéletkor mind olyan tényezők, amelyek nyomást gyakorolnak az állami nyugdíjkasszára. Ezért egyre inkább szükségessé válik az egyéni megtakarítás, amelynek egyik hatékony formája a nyugdíjbiztosítás.

Az Állami Nyugdíjrendszer Kihívásai

Az állami nyugdíjrendszer, bár fontos társadalmi háló, számos kihívással néz szembe. A finanszírozása nagymértékben függ az aktív korú lakosság számától és az általuk befizetett járulékoktól. Ahogy a lakosság elöregszik, egyre kevesebb aktív korú jut egyre több nyugdíjasra, ami hosszú távon fenntarthatósági problémákat vet fel. Ezért nem érdemes kizárólag az állami nyugdíjra támaszkodni a jövő tervezésekor.

A Magánnyugdíj Pénztárak Szerepe

A magánnyugdíj pénztárak egy másik formája a nyugdíjcélú megtakarításnak. Bár Magyarországon a kötelező magánnyugdíj-rendszer megszűnt, önkéntes formában továbbra is léteznek. A magánnyugdíj pénztárakban a befizetések egyéni számlákon gyűlnek, és a befektetések hozama növelheti a megtakarítás összegét. Fontos azonban megjegyezni, hogy a befektetések értéke ingadozhat, így a hozam nem garantált.

A Nyugdíjbiztosítás Mint Megoldás

A nyugdíjbiztosítás egy olyan szerződés a biztosítótársasággal, amelynek keretében rendszeres díjfizetések ellenében a biztosító egy meghatározott időpontban (általában a nyugdíjkorhatár elérésekor) járadékot vagy egyösszegű kifizetést teljesít. A nyugdíjbiztosítások gyakran adókedvezményekkel is járnak, ami tovább növelheti a megtakarítások vonzerejét. Emellett sok nyugdíjbiztosítás tartalmaz életbiztosítási elemeket is, amelyek védelmet nyújtanak a szerződő halála esetén.

A Nyugdíjbiztosítások Főbb Típusai

A piacon többféle nyugdíjbiztosítás érhető el, amelyek különböző jellemzőkkel és befektetési stratégiákkal rendelkeznek. A leggyakoribb típusok a következők:

Hagyományos Kötötthozamú Nyugdíjbiztosítások

Ezek a biztosítások általában garantált hozamot kínálnak a futamidő végére. A befizetett díjak egy részét a biztosító biztonságos eszközökbe fekteti, és a szerződésben rögzített kamatot fizeti. Ez a típus ideális lehet azok számára, akik a biztonságot és a kiszámíthatóságot részesítik előnyben, és kevésbé tolerálják a piaci ingadozásokat.

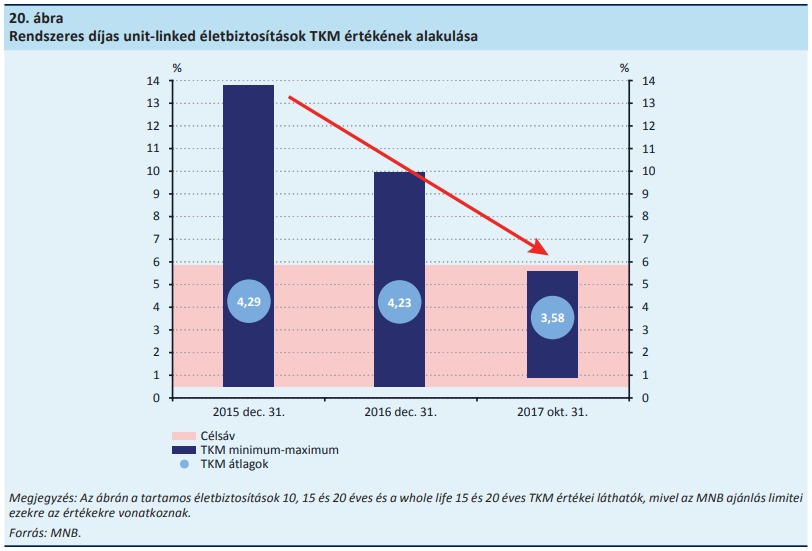

Unit-Linked (Befektetési Egységekhez Kötött) Nyugdíjbiztosítások

Az unit-linked nyugdíjbiztosításoknál a befizetett díjakat befektetési alapokba fektetik. A hozam itt a kiválasztott alapok teljesítményétől függ, ami magasabb potenciális hozamot jelenthet, de egyben nagyobb kockázatot is hordoz magában. A szerződő általában választhat a különböző kockázatú alapok közül (pl. részvényalapok, kötvényalapok, vegyes alapok), így testre szabhatja a befektetési stratégiáját.

Életciklus Alapú Nyugdíjbiztosítások

Az életciklus alapú nyugdíjbiztosítások egy speciális típust képviselnek, ahol a befektetési stratégia automatikusan változik az idő múlásával, közeledve a nyugdíjkorhatárhoz. A távoli időszakban általában magasabb kockázatú eszközökbe fektetnek, majd ahogy közeledik a nyugdíj, fokozatosan áttérnek a biztonságosabb, alacsonyabb kockázatú befektetésekre. Ez a megközelítés segíthet optimalizálni a hozamot a futamidő elején, miközben a nyugdíjhoz közeledve védi a felhalmozott vagyont.

Hogyan Hasonlítsuk Össze a Nyugdíjbiztosításokat?

A megfelelő nyugdíjbiztosítás kiválasztása nem egyszerű feladat, hiszen számos tényezőt kell figyelembe venni. Az alábbiakban felsoroljuk azokat a legfontosabb szempontokat, amelyek segítenek Önnek az összehasonlításban:

Költségek és Díjak

Minden nyugdíjbiztosítással járnak költségek és díjak, amelyek befolyásolják a végső megtakarítás összegét. Fontos megvizsgálni a kezelési költségeket, a számlavezetési díjakat, a befektetési alapok költségeit (unit-linked esetén), valamint az esetleges egyéb díjakat (pl. visszaváltási díj). Minél alacsonyabbak a költségek, annál nagyobb része marad a befizetéseinek a megtakarításban.

Hozam és Befektetési Stratégia

A várható hozam kulcsfontosságú szempont. A kötötthozamú biztosításoknál ez általában előre rögzített, míg az unit-linked biztosításoknál a választott befektetési alapok múltbeli teljesítménye és a piaci kilátások adhatnak támpontot. Érdemes megvizsgálni a különböző alapok historikus hozamait, a kockázati szintjüket és a befektetési stratégiájukat.

Rugalmasság és Hozzáférés

A nyugdíjbiztosítások általában hosszú távú megtakarítások, de fontos lehet, hogy milyen mértékben nyújtanak rugalmasságot. Érdemes tájékozódni a díjfizetés gyakoriságáról és lehetőségéről (pl. szüneteltetés, emelés, csökkentés), valamint arról, hogy milyen feltételekkel lehet hozzáférni a megtakarításokhoz a nyugdíjkorhatár előtt (ez általában csak speciális esetekben lehetséges, pl. rokkantság).

Adókedvezmények

A magyar adórendszer kedvezményeket biztosít a nyugdíjbiztosításokra befizetett összegek után. Jelenleg az éves befizetések 20%-a, de maximum 130 000 forint igényelhető vissza személyi jövedelemadó formájában. Ez jelentős megtakarítást jelenthet hosszú távon, és érdemes figyelembe venni a nyugdíjbiztosítás kiválasztásakor.

A Biztosítótársaság Stabilitása és Megbízhatósága

Végül, de nem utolsósorban fontos a biztosítótársaság hírneve, stabilitása és megbízhatósága. Érdemes tájékozódni a cég pénzügyi helyzetéről, a piaci visszajelzésekről és az ügyfélszolgálat minőségéről.

Lépésről Lépésre: A Nyugdíjbiztosítás Kiválasztása

Most, hogy áttekintettük a legfontosabb tudnivalókat, nézzük meg lépésről lépésre, hogyan választhatja ki az Ön számára legmegfelelőbb nyugdíjbiztosítást:

1. Határozza Meg Pénzügyi Céljait

Először is gondolja át, hogy mekkora összeget szeretne megtakarítani a nyugdíjig, és milyen életszínvonalat szeretne fenntartani. Ez segít meghatározni a szükséges havi befizetés összegét.

2. Mérlegelje Kockázatvállalási Hajlandóságát

Fontos, hogy tisztában legyen azzal, mennyire tolerálja a befektetések értékének ingadozását. Ha a biztonságot részesíti előnyben, a kötötthozamú biztosítás lehet a jobb választás. Ha hajlandó nagyobb kockázatot vállalni a magasabb potenciális hozamért, akkor az unit-linked biztosításokat érdemes megvizsgálnia.

3. Hasonlítsa Össze a Különböző Ajánlatokat

Kérjen ajánlatokat több biztosítótársaságtól, és hasonlítsa össze a költségeket, a várható hozamot, a rugalmasságot és az adókedvezményeket. Használhat online összehasonlító eszközöket is, de a részletes feltételeket mindig érdemes alaposan áttanulmányozni.

4. Konzultáljon Szakértővel

Ha bizonytalan a döntésben, érdemes lehet egy független pénzügyi tanácsadóval konzultálni, aki segíthet az Ön egyéni helyzetének leginkább megfelelő nyugdíjbiztosítás kiválasztásában.

5. Ne Halogassa a Döntést

Minél korábban kezdi el a nyugdíjcélú megtakarítást, annál kisebb havi összeggel érheti el a kívánt célt, kihasználva a kamatos kamat hatását. Ne halogassa a döntést, kezdje el a tervezést még ma!

Nyugdíjbiztosítás Kalkulátor: Számolja Ki Jövőbeli Megtakarításait!

Szeretné megtudni, hogy mekkora megtakarításra tehet szert egy nyugdíjbiztosítással? Használja online nyugdíjbiztosítás kalkulátorunkat, amely segít megbecsülni a várható végső összeget a befizetései, a futamidő és a feltételezett hozam alapján. Ne feledje, hogy a kalkulátor csak becslést ad, a tényleges összeg a piaci körülményektől és a biztosítási feltételektől függhet.

Hogyan Működik a Kalkulátor?

A nyugdíjbiztosítás kalkulátor általában a következő adatokat kéri be:

- Jelenlegi életkor

- Nyugdíjkorhatár

- Havi befizetés összege

- Feltételezett éves hozam

Az adatok megadása után a kalkulátor megközelítőleg kiszámítja a várható megtakarítás összegét a nyugdíjkorhatár eléréséig.

Gyakran Ismételt Kérdések a Nyugdíjbiztosításról

Az alábbiakban összegyűjtöttünk néhány gyakran ismételt kérdést a nyugdíjbiztosításokkal kapcsolatban:

Mikor érdemes elkezdeni a nyugdíjbiztosítást?

Minél korábban, annál jobb. A korai kezdés lehetővé teszi, hogy kihasználja a kamatos kamat