Nyugdijbiztositas Osszehasonlitas

Nyugdíjbiztosítás Összehasonlítás 2025: Útmutató a Gondtalan Időskorhoz

A nyugdíjbiztosítás napjainkban egyre fontosabbá válik mindannyiunk számára. Az állami nyugdíjrendszer kihívásai és a hosszabbodó várható élettartam miatt elengedhetetlen, hogy időben gondoskodjunk anyagi biztonságunkról az időskorban. Ebben a részletes útmutatóban átfogó képet nyújtunk a Magyarországon elérhető nyugdíjbiztosításokról, segítünk megérteni a különböző típusokat, és bemutatjuk, hogyan hasonlíthatja össze azokat, hogy megtalálja az Ön egyéni igényeinek leginkább megfelelőt. Célunk, hogy Ön megalapozott döntést hozhasson a jövőjét illetően.

Miért Fontos a Nyugdíjbiztosítás?

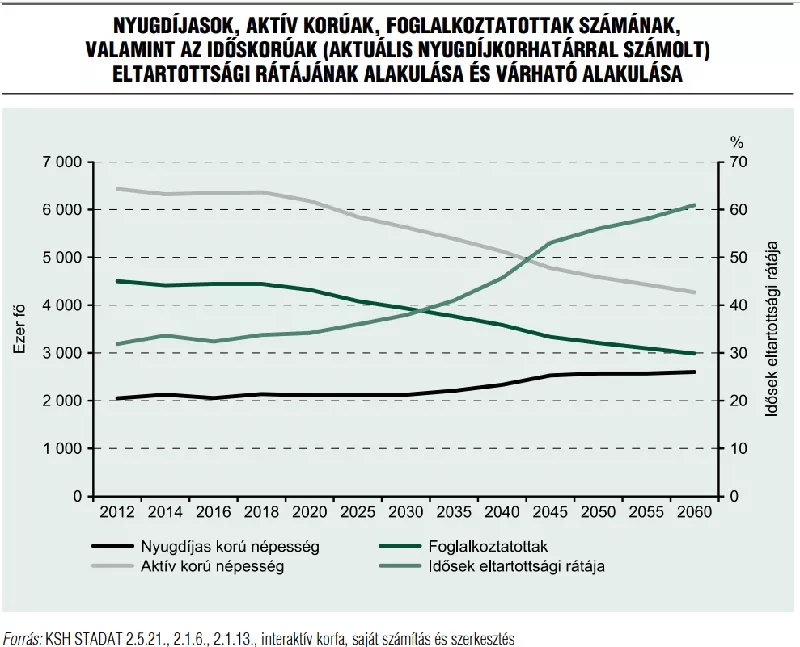

Sokan felteszik a kérdést, hogy miért is van szükség nyugdíjbiztosításra, különösen akkor, ha az állami nyugdíjrendszer is létezik. A válasz összetett, de a lényege az, hogy az állami nyugdíj önmagában sok esetben nem elegendő a korábbi életszínvonal fenntartásához. A demográfiai változások, a csökkenő születésszám és a növekvő átlagéletkor mind olyan tényezők, amelyek nyomást gyakorolnak az állami nyugdíjkasszára. Ezért egyre inkább szükségessé válik az egyéni megtakarítás, amelynek egyik hatékony formája a nyugdíjbiztosítás.

Az Állami Nyugdíjrendszer Kihívásai

Az állami nyugdíjrendszer, bár fontos társadalmi háló, számos kihívással néz szembe. A finanszírozása nagymértékben függ az aktív korú lakosság számától és az általuk befizetett járulékoktól. Ahogy a lakosság elöregszik, egyre kevesebb aktív korú jut egyre több nyugdíjasra, ami hosszú távon fenntarthatósági problémákat vet fel. Ezért nem érdemes kizárólag az állami nyugdíjra támaszkodni a jövő tervezésekor.

A Magánnyugdíj Pénztárak Szerepe

A magánnyugdíj pénztárak egy másik formája a nyugdíjcélú megtakarításnak. Bár Magyarországon a kötelező magánnyugdíj-rendszer megszűnt, önkéntes formában továbbra is léteznek. A magánnyugdíj pénztárakban a befizetések egyéni számlákon gyűlnek, és a befektetések hozama növelheti a megtakarítás összegét. Fontos azonban megjegyezni, hogy a befektetések értéke ingadozhat, így a hozam nem garantált.

A Nyugdíjbiztosítás Mint Megoldás

A nyugdíjbiztosítás egy olyan szerződés a biztosítótársasággal, amelynek keretében rendszeres díjfizetések ellenében a biztosító egy meghatározott időpontban (általában a nyugdíjkorhatár elérésekor) járadékot vagy egyösszegű kifizetést teljesít. A nyugdíjbiztosítások gyakran adókedvezményekkel is járnak, ami tovább növelheti a megtakarítások vonzerejét. Emellett sok nyugdíjbiztosítás tartalmaz életbiztosítási elemeket is, amelyek védelmet nyújtanak a szerződő halála esetén.

A Nyugdíjbiztosítások Főbb Típusai

A piacon többféle nyugdíjbiztosítás érhető el, amelyek különböző jellemzőkkel és befektetési stratégiákkal rendelkeznek. A leggyakoribb típusok a következők:

Hagyományos Kötötthozamú Nyugdíjbiztosítások

Ezek a biztosítások általában garantált hozamot kínálnak a futamidő végére. A befizetett díjak egy részét a biztosító biztonságos eszközökbe fekteti, és a szerződésben rögzített kamatot fizeti. Ez a típus ideális lehet azok számára, akik a biztonságot és a kiszámíthatóságot részesítik előnyben, és kevésbé tolerálják a piaci ingadozásokat.

Unit-Linked (Befektetési Egységekhez Kötött) Nyugdíjbiztosítások

Az unit-linked nyugdíjbiztosításoknál a befizetett díjakat befektetési alapokba fektetik. A hozam itt a kiválasztott alapok teljesítményétől függ, ami magasabb potenciális hozamot jelenthet, de egyben nagyobb kockázatot is hordoz magában. A szerződő általában választhat a különböző kockázatú alapok közül (pl. részvényalapok, kötvényalapok, vegyes alapok), így testre szabhatja a befektetési stratégiáját.

Életciklus Alapú Nyugdíjbiztosítások

Az életciklus alapú nyugdíjbiztosítások egy speciális típust képviselnek, ahol a befektetési stratégia automatikusan változik az idő múlásával, közeledve a nyugdíjkorhatárhoz. A távoli időszakban általában magasabb kockázatú eszközökbe fektetnek, majd ahogy közeledik a nyugdíj, fokozatosan áttérnek a biztonságosabb, alacsonyabb kockázatú befektetésekre. Ez a megközelítés segíthet optimalizálni a hozamot a futamidő elején, miközben a nyugdíjhoz közeledve védi a felhalmozott vagyont.

Hogyan Hasonlítsuk Össze a Nyugdíjbiztosításokat?

A megfelelő nyugdíjbiztosítás kiválasztása nem egyszerű feladat, hiszen számos tényezőt kell figyelembe venni. Az alábbiakban felsoroljuk azokat a legfontosabb szempontokat, amelyek segítenek Önnek az összehasonlításban:

Költségek és Díjak

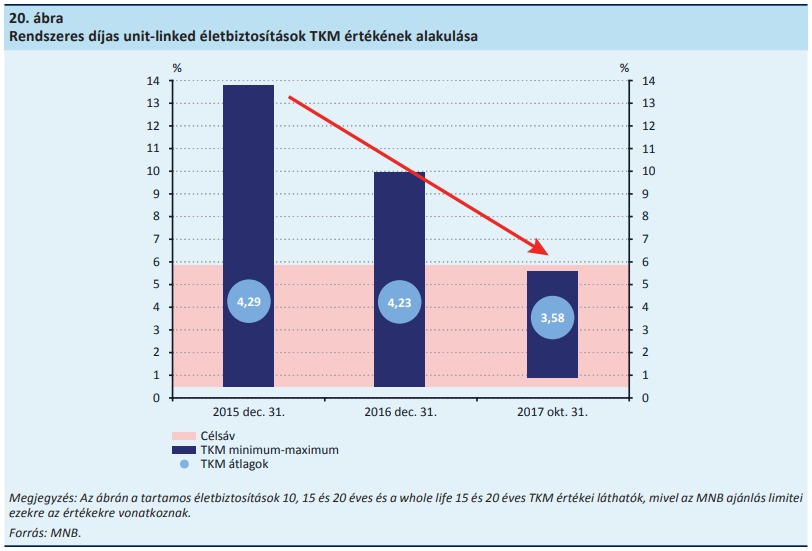

Minden nyugdíjbiztosítással járnak költségek és díjak, amelyek befolyásolják a végső megtakarítás összegét. Fontos megvizsgálni a kezelési költségeket, a számlavezetési díjakat, a befektetési alapok költségeit (unit-linked esetén), valamint az esetleges egyéb díjakat (pl. visszaváltási díj). Minél alacsonyabbak a költségek, annál nagyobb része marad a befizetéseinek a megtakarításban.

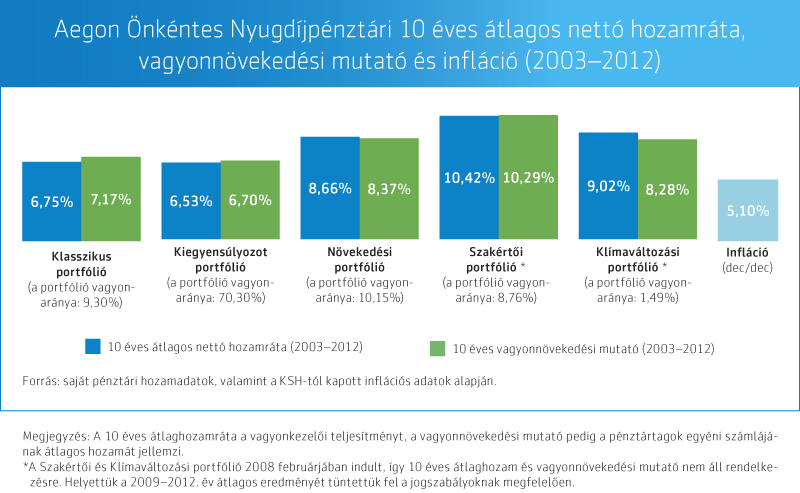

Hozam és Befektetési Stratégia

A várható hozam kulcsfontosságú szempont. A kötötthozamú biztosításoknál ez általában előre rögzített, míg az unit-linked biztosításoknál a választott befektetési alapok múltbeli teljesítménye és a piaci kilátások adhatnak támpontot. Érdemes megvizsgálni a különböző alapok historikus hozamait, a kockázati szintjüket és a befektetési stratégiájukat.

Rugalmasság és Hozzáférés

A nyugdíjbiztosítások általában hosszú távú megtakarítások, de fontos lehet, hogy milyen mértékben nyújtanak rugalmasságot. Érdemes tájékozódni a díjfizetés gyakoriságáról és lehetőségéről (pl. szüneteltetés, emelés, csökkentés), valamint arról, hogy milyen feltételekkel lehet hozzáférni a megtakarításokhoz a nyugdíjkorhatár előtt (ez általában csak speciális esetekben lehetséges, pl. rokkantság).

Adókedvezmények

A magyar adórendszer kedvezményeket biztosít a nyugdíjbiztosításokra befizetett összegek után. Jelenleg az éves befizetések 20%-a, de maximum 130 000 forint igényelhető vissza személyi jövedelemadó formájában. Ez jelentős megtakarítást jelenthet hosszú távon, és érdemes figyelembe venni a nyugdíjbiztosítás kiválasztásakor.

A Biztosítótársaság Stabilitása és Megbízhatósága

Végül, de nem utolsósorban fontos a biztosítótársaság hírneve, stabilitása és megbízhatósága. Érdemes tájékozódni a cég pénzügyi helyzetéről, a piaci visszajelzésekről és az ügyfélszolgálat minőségéről.

Lépésről Lépésre: A Nyugdíjbiztosítás Kiválasztása

Most, hogy áttekintettük a legfontosabb tudnivalókat, nézzük meg lépésről lépésre, hogyan választhatja ki az Ön számára legmegfelelőbb nyugdíjbiztosítást:

1. Határozza Meg Pénzügyi Céljait

Először is gondolja át, hogy mekkora összeget szeretne megtakarítani a nyugdíjig, és milyen életszínvonalat szeretne fenntartani. Ez segít meghatározni a szükséges havi befizetés összegét.

2. Mérlegelje Kockázatvállalási Hajlandóságát

Fontos, hogy tisztában legyen azzal, mennyire tolerálja a befektetések értékének ingadozását. Ha a biztonságot részesíti előnyben, a kötötthozamú biztosítás lehet a jobb választás. Ha hajlandó nagyobb kockázatot vállalni a magasabb potenciális hozamért, akkor az unit-linked biztosításokat érdemes megvizsgálnia.

3. Hasonlítsa Össze a Különböző Ajánlatokat

Kérjen ajánlatokat több biztosítótársaságtól, és hasonlítsa össze a költségeket, a várható hozamot, a rugalmasságot és az adókedvezményeket. Használhat online összehasonlító eszközöket is, de a részletes feltételeket mindig érdemes alaposan áttanulmányozni.

4. Konzultáljon Szakértővel

Ha bizonytalan a döntésben, érdemes lehet egy független pénzügyi tanácsadóval konzultálni, aki segíthet az Ön egyéni helyzetének leginkább megfelelő nyugdíjbiztosítás kiválasztásában.

5. Ne Halogassa a Döntést

Minél korábban kezdi el a nyugdíjcélú megtakarítást, annál kisebb havi összeggel érheti el a kívánt célt, kihasználva a kamatos kamat hatását. Ne halogassa a döntést, kezdje el a tervezést még ma!

Nyugdíjbiztosítás Kalkulátor: Számolja Ki Jövőbeli Megtakarításait!

Szeretné megtudni, hogy mekkora megtakarításra tehet szert egy nyugdíjbiztosítással? Használja online nyugdíjbiztosítás kalkulátorunkat, amely segít megbecsülni a várható végső összeget a befizetései, a futamidő és a feltételezett hozam alapján. Ne feledje, hogy a kalkulátor csak becslést ad, a tényleges összeg a piaci körülményektől és a biztosítási feltételektől függhet.

Hogyan Működik a Kalkulátor?

A nyugdíjbiztosítás kalkulátor általában a következő adatokat kéri be:

- Jelenlegi életkor

- Nyugdíjkorhatár

- Havi befizetés összege

- Feltételezett éves hozam

Az adatok megadása után a kalkulátor megközelítőleg kiszámítja a várható megtakarítás összegét a nyugdíjkorhatár eléréséig.

Gyakran Ismételt Kérdések a Nyugdíjbiztosításról

Az alábbiakban összegyűjtöttünk néhány gyakran ismételt kérdést a nyugdíjbiztosításokkal kapcsolatban:

Mikor érdemes elkezdeni a nyugdíjbiztosítást?

Minél korábban, annál jobb. A korai kezdés lehetővé teszi, hogy kihasználja a kamatos kamat

Egyosszeg Nyugdijbiztositas

Az Egyösszegű Nyugdíjbiztosítás Részletes Bemutatása: Biztonság és Rugalmasság a Jövőért

A nyugdíjtervezés napjainkban egyre fontosabbá válik, hiszen az állami nyugdíjrendszerek kihívásokkal néznek szembe. Az egyösszegű nyugdíjbiztosítás egy olyan pénzügyi termék, amely lehetővé teszi, hogy egy nagyobb összeget fektessünk be a nyugdíjas éveinkre, ezzel kiegészítve vagy akár megalapozva jövőbeli anyagi biztonságunkat. Ebben a részletes útmutatóban minden fontos aspektust megvizsgálunk, hogy segítsünk Önnek megérteni, vajon ez a megtakarítási forma a legmegfelelőbb-e az Ön számára.

Mi Az Az Egyösszegű Nyugdíjbiztosítás?

Az egyösszegű nyugdíjbiztosítás lényege, hogy egyetlen alkalommal fizetünk be egy nagyobb összeget, amely aztán a biztosító által kezelt befektetési alapokban gyarapszik. A futamidő végén, vagyis a nyugdíjkorhatár elérésekor, ezt a felhalmozott tőkét – a hozamokkal együtt – egy összegben vehetjük fel. Ez jelentős eltérés a rendszeres díjfizetésű nyugdíjbiztosításokhoz képest, ahol havonta vagy más rendszerességgel fizetünk be kisebb összegeket.

Az Egyösszegű Befizetés Jelentősége

Az egyösszegű befizetés lehetővé teszi, hogy a tőke azonnal elkezdjen dolgozni Önnek. Minél korábban fektetjük be a pénzt, annál hosszabb ideig kamatozhat, kihasználva a kamatos kamat hatását. Ez különösen vonzó lehet azok számára, akik rendelkeznek egy nagyobb megtakarítással, például egy örökségből, ingatlaneladásból vagy más nagyobb bevételből származó összeggel.

A Biztosítási Köntös Előnyei

Bár az egyösszegű nyugdíjbiztosítás befektetésnek minősül, a biztosítási forma bizonyos előnyökkel járhat. Ilyen lehet például a kedvezőbb adózás bizonyos feltételek mellett, vagy a kedvezményezett kijelölésének lehetősége, ami megkönnyíti az öröklést a halál esetén.

Az Egyösszegű Nyugdíjbiztosítás Főbb Jellemzői

Ahhoz, hogy teljes képet kapjunk erről a megtakarítási formáról, érdemes részletesen megvizsgálni a legfontosabb jellemzőit.

Befektetési Alapok Választéka

Az egyösszegű nyugdíjbiztosítások általában különböző befektetési alapokat kínálnak, amelyek kockázati profiljukban és várható hozamukban eltérhetnek. Választhatunk konzervatívabb, alacsonyabb kockázatú alapokat, vagy dinamikusabb, magasabb potenciális hozamú, de nagyobb kockázattal járó alapokat. A megfelelő alap kiválasztása kulcsfontosságú a céljaink eléréséhez.

A Futamidő Rugalmassága

A futamidő általában előre meghatározott, és a nyugdíjkorhatárhoz igazodik. Azonban bizonyos esetekben lehetőség van a futamidő módosítására is, bár ez a szerződés feltételeitől függ.

Adózási Szempontok

Magyarországon a nyugdíjbiztosításokra vonatkozóan speciális adózási szabályok érvényesek. Bizonyos feltételek teljesülése esetén adójóváírás vehető igénybe, ami tovább növelheti a megtakarításunk értékét. Fontos tájékozódni az aktuális adójogszabályokról.

Kifizetés a Futamidő Végén

A futamidő lejártakor a felhalmozott összeg egy összegben kerül kifizetésre. Ez az összeg tartalmazza az eredeti befizetést és az elért hozamokat is. A kifizetés formája általában egyösszegű, de bizonyos esetekben lehetőség lehet járadék formájában történő kifizetésre is.

Kinek Lehet Ideális Választás Az Egyösszegű Nyugdíjbiztosítás?

Az egyösszegű nyugdíjbiztosítás különösen vonzó lehet az alábbi csoportok számára:

- Akik rendelkeznek egy nagyobb összegű megtakarítással, amelyet hosszú távon szeretnének befektetni a nyugdíjukra.

- Akik már rendelkeznek más megtakarításokkal, és egy további, egyösszegű befizetéssel szeretnék kiegészíteni a nyugdíjukat.

- Akik kedvezőbb adózási feltételeket keresnek a hosszú távú megtakarításaikra.

Az Egyösszegű Nyugdíjbiztosítás Előnyei Részletesen

Számos előnye van annak, ha valaki az egyösszegű nyugdíjbiztosítást választja a jövőbeli anyagi biztonság megteremtésére.

Potenciálisan Magasabb Hozam

A befektetési alapoknak köszönhetően lehetőségünk van arra, hogy a befizetett összeg kamatozzon, és a futamidő végére jelentős hozamot érjünk el. A hozam mértéke természetesen függ a választott alapok teljesítményétől és a piaci körülményektől.

Kamatos Kamat Hatása

Minél hosszabb ideig van befektetve a pénzünk, annál erősebben érvényesül a kamatos kamat hatása. Ez azt jelenti, hogy a megtermelt hozam is hozamot termel a jövőben, így a megtakarításunk exponenciálisan növekedhet.

Adójóváírás Lehetősége

Magyarországon a nyugdíjbiztosításokra befizetett összegek után bizonyos feltételek mellett adójóváírás igényelhető. Ez azt jelenti, hogy az állam visszatérít egy bizonyos százalékát az általunk befizetett összegnek, ami tovább növeli a megtakarításunkat.

Rugalmas Befektetési Stratégia

A különböző befektetési alapok lehetővé teszik, hogy a saját kockázatvállalási hajlandóságunkhoz és pénzügyi céljainkhoz igazítsuk a befektetési stratégiánkat. Idővel akár lehetőségünk is lehet az alapok közötti váltásra.

Kedvezményezett Jelölésének Lehetősége

A nyugdíjbiztosításoknál általában lehetőség van kedvezményezett megjelölésére. Halál esetén a felhalmozott összeg nem a hagyatéki eljárás részét képezi, hanem közvetlenül a kedvezményezetthez kerül, ami jelentősen felgyorsíthatja a pénzhez jutást.

Az Egyösszegű Nyugdíjbiztosítás Lehetséges Hátrányai

Mint minden pénzügyi terméknek, az egyösszegű nyugdíjbiztosításnak is lehetnek bizonyos hátrányai, amelyeket érdemes figyelembe venni.

A Tőke Lekötése

Az egyösszegű befizetés azt jelenti, hogy egy nagyobb összeget hosszú időre lekötünk. Bár bizonyos esetekben lehetőség van a pénzhez való hozzáférésre a futamidő vége előtt, ez általában költségekkel járhat, és nem feltétlenül éri meg.

Piaci Kockázat

Mivel a befektetett összeg befektetési alapokban gyarapszik, ki vagyunk téve a piaci ingadozásoknak. Ez azt jelenti, hogy a befektetésünk értéke csökkenhet is, különösen rövid távon.

Költségek és Díjak

A biztosítók különböző költségeket és díjakat számíthatnak fel, amelyek csökkenthetik a ténylegesen elért hozamot. Fontos alaposan tájékozódni ezekről a költségekről a szerződés megkötése előtt.

Infláció Hatása

Bár a befektetések célja, hogy felülmúlják az inflációt, nem garantált, hogy ez mindig sikerül. Az infláció csökkentheti a megtakarításunk reálértékét a futamidő végén.

Hogyan Válasszuk Ki A Megfelelő Egyösszegű Nyugdíjbiztosítást?

A megfelelő egyösszegű nyugdíjbiztosítás kiválasztása gondos mérlegelést igényel. Számos tényezőt kell figyelembe vennünk a döntés meghozatalakor.

Saját Pénzügyi Helyzetünk Felmérése

Először is érdemes felmérni a jelenlegi pénzügyi helyzetünket, a megtakarításainkat és a jövőbeli pénzügyi céljainkat. Mennyi pénzt tudunk egy összegben befektetni? Milyen hosszú távra tervezünk?

A Kínált Befektetési Alapok Átvizsgálása

Nézzük meg alaposan a biztosító által kínált befektetési alapokat. Milyen a kockázati profiljuk? Milyen hozamot értek el a múltban? Illeszkednek-e a mi kockázatvállalási hajlandóságunkhoz?

A Költségek És Díjak Összehasonlítása

Hasonlítsuk össze a különböző biztosítók által felszámított költségeket és díjakat. Mennyi a számlavezetési díj? Van-e alapkezelési díj? Milyen költségek merülnek fel a pénz felvételekor?

A Szerződési Feltételek Áttanulmányozása

Olvassuk el figyelmesen a szerződési feltételeket. Milyen lehetőségeink vannak a futamidő alatt? Mi történik, ha idő előtt szeretnénk hozzáférni a pénzünkhöz? Milyen garanciákat nyújt a biztosító?

Szakértői Tanácsadás Igénylése

Ha bizonytalanok vagyunk a döntésben, érdemes lehet pénzügyi tanácsadó segítségét kérni, aki segíthet a számunkra legmegfelelőbb termék kiválasztásában.

Példák Egyösszegű Nyugdíjbiztosításokra

A piacon számos különböző egyösszegű nyugdíjbiztosítás érhető el. Ezek a termékek eltérhetnek a kínált befektetési alapokban, a költségekben és a szerződési feltételekben. Érdemes több ajánlatot is összehasonlítani a döntés meghozatala előtt. (Itt konkrét példák következhetnének, ha releváns lenne a kontextusban.)

Az Egyösszegű Nyugdíjbiztosítás És Más Megtakarítási Formák Összehasonlítása

Fontos megérteni, hogy az egyösszegű nyugdíjbiztosítás csak egy a sokféle megtakarítási forma közül. Érdemes összehasonlítani más lehetőségekkel is, mint például a befektetési alapok, az állampapírok vagy az ingatlanbefektetések.

Befektetési Alapok

A befektetési alapok széles választékát kínálják a különböző kockázati profilú befektetők számára. Előnyük lehet a nagyobb rugalmasság és a potenciálisan magasabb hozam, de hátrányuk lehet a magasabb kockázat és a kedvezőtlenebb adózás a nyugdíjbiztosításokhoz képest.

Állampapírok

Az állampapírok általában alacsonyabb kockázatú befektetést jelentenek, de a várható hozamuk is alacsonyabb lehet. Előnyük a biztonság és a kiszámíthatóság.

Ingatlanbefektetés

Az ingatlanbefektetés hosszú távon stabil értéknövekedést és passzív jövedelmet biztosíthat. Ugyanakkor nagyobb tőkét igényel, és kevésbé likvid, mint a pénzügyi befektetések.

Gyakran Ismételt Kérdések Az Egyösszegű Nyugdíjbiztosításról

Az alábbiakban összegyűjtöttünk néhány gyakran ismételt kérdést az egyösszegű nyugdíjbiztosítással kapcsolatban.

Mekkora összeggel érdemes elindítani egy egyösszegű nyugdíjbiztosítást?

Ez egyéni helyzettől függ. Érdemes akkora összeget befektetni, amely nem veszélyezteti a jelenlegi pénzügyi stabilitásunkat, de elegendő ahhoz, hogy hosszú távon érezhető hozamot termeljen.

Mikor érdemes elkezdeni az egyösszegű nyugdíjbiztosítást?

Minél korábban kezdjük el a megtakarítást, annál jobban kihasználhatjuk a kamatos kamat hatását. Ha rendelkezünk egy nagyobb összeggel, érdemes minél előbb befektetni.

Mi történik, ha a futamidő vége előtt szeretném felvenni a pénzem?

A futamidő előtti felvétel általában lehetséges, de ez költségekkel járhat, és elveszíthetjük az addig elért adójóváírást is.

Biztonságban van a befektetett pénzem?

A befektetések piaci kockázatot hordoznak. A biztosítók azonban általában szigorú szabályozásoknak vannak alávetve, és a befektetett pénz egy része védett lehet.

Összefoglalás: Az Egyösszegű Nyugdíjbiztosítás Mint Lehetőség

Az egyösszegű nyugdíjbiztosítás egy érdekes lehetőség lehet azok számára, akik egy nagyobb összeggel rendelkeznek, és ezt hosszú távon, a nyugdíjukra szeretnék befektetni. Számos előnye van, mint például a potenciálisan magasabb hozam és az adójóváírás lehetősége. Ugyanakkor fontos tisztában lenni a le

Aegon Tempo Nyugdijbiztositas

Az Aegon Tempo Nyugdíjbiztosítás Részletes Bemutatása és Elemzése

A nyugdíjbiztosítás napjainkban egyre fontosabbá válik mindannyiunk számára. A demográfiai változások és az állami nyugdíjrendszer kihívásai miatt elengedhetetlen, hogy egyénileg is gondoskodjunk idős éveink anyagi biztonságáról. Az Aegon Tempo nyugdíjbiztosítás egy olyan termék, amely segíthet ebben a hosszú távú cél elérésében. Cikkünkben részletesen bemutatjuk ezt a biztosítási formát, feltárjuk előnyeit és hátrányait, és segítünk eldönteni, hogy vajon ez a legmegfelelőbb választás-e az Ön számára.

Mi az az Aegon Tempo Nyugdíjbiztosítás?

Az Aegon Tempo nyugdíjbiztosítás egy unit-linked, azaz befektetéshez kötött életbiztosítási termék, melynek fő célja, hogy kiegészítse az állami nyugdíjat, és ezáltal anyagilag biztonságosabbá tegye az Ön nyugdíjas éveit. A befizetett díjak egy része befektetési alapokba kerül, így a megtakarítás nem csupán gyarapszik, hanem potenciálisan magasabb hozamot is eredményezhet, mint egy hagyományos megtakarítási forma. A “Tempo” elnevezés arra utalhat, hogy ez a termék dinamikusabb növekedést tesz lehetővé a befektetéseken keresztül.

Az Aegon Tempo működési elve

A Tempo nyugdíjbiztosítás lényege, hogy a rendszeres vagy eseti díjfizetésekből képződő tőke az Ön által választott befektetési alapokban kerül elhelyezésre. Az alapok teljesítményétől függően a megtakarítás értéke növekedhet vagy csökkenhet. A biztosítási jelleg pedig abban nyilvánul meg, hogy bizonyos események bekövetkeztekor (például halál esetén) a szerződésben meghatározott kedvezményezett kifizetést kaphat.

A befektetési alapok szerepe

Az Aegon Tempo keretében többféle befektetési alap közül választhat, amelyek kockázati profiljukban és várható hozamukban eltérhetnek. Vannak konzervatívabb, alacsonyabb kockázatú alapok, amelyek stabilitásra törekednek, és dinamikusabb, magasabb kockázatú alapok, amelyek nagyobb hozam potenciált kínálnak, cserébe a nagyobb árfolyam-ingadozásért. A megfelelő alap kiválasztása kulcsfontosságú a nyugdíjcélok eléréséhez.

Díjfizetés és rugalmasság

A díjfizetés történhet rendszeresen (például havonta) vagy eseti befizetések formájában is. Sok esetben a szerződés lehetővé teszi a díjfizetés szüneteltetését vagy a díj összegének módosítását bizonyos feltételek mellett, ami növeli a termék rugalmasságát az Ön változó élethelyzetéhez.

Adókedvezmények

A nyugdíjbiztosítások egyik jelentős előnye az adókedvezmény lehetősége. Magyarországon a befizetett díjak egy része után adójóváírás igényelhető vissza az államtól, ami tovább növelheti a megtakarítás hozamát. Az aktuális adószabályozásokat mindig érdemes figyelemmel kísérni.

Az Aegon Tempo Nyugdíjbiztosítás főbb jellemzői és előnyei

- Befektetési lehetőség: A megtakarítások befektetési alapokban kamatoznak, potenciálisan magasabb hozamot eredményezve.

- Adókedvezmény: A befizetett díjak után adójóváírás vehető igénybe (a hatályos jogszabályok szerint).

- Rugalmasság: A díjfizetés gyakorisága és összege bizonyos keretek között módosítható.

- Biztosítási védelem: Halál esetén a kedvezményezett kifizetést kap.

- Hosszú távú megtakarítás: Célzottan a nyugdíjas évekre történő megtakarításra ösztönöz.

Potenciálisan magasabb hozam

A befektetéshez kötött jellegnek köszönhetően az Aegon Tempo potenciálisan magasabb hozamot kínálhat, mint a hagyományos banki megtakarítások vagy a tisztán kockázati életbiztosítások. Természetesen a hozam mértéke függ a választott befektetési alapok teljesítményétől és a piaci körülményektől.

Adóelőnyök részletesen

A magyar adórendszer kedvezően kezeli a nyugdíjbiztosításokat. Jelenleg a befizetett díjak egy bizonyos százaléka (évente meghatározott maximumig) után személyi jövedelemadó visszatérítés igényelhető. Ez jelentős megtakarítást jelenthet hosszú távon, hiszen az adóvisszatérítés összege is a megtakarítást gyarapítja.

Rugalmas díjfizetési lehetőségek

Az élethelyzetek változhatnak, ezért fontos, hogy egy nyugdíjbiztosítás ehhez alkalmazkodni tudjon. Az Aegon Tempo gyakran kínál lehetőséget a rendszeres díjfizetés mellett eseti befizetésekre is, illetve bizonyos feltételek mellett a díjfizetés szüneteltetésére vagy a díj összegének ideiglenes csökkentésére.

Biztosítási komponens

Bár a fő cél a nyugdíjcélú megtakarítás, az Aegon Tempo életbiztosításként is funkcionál. Ez azt jelenti, hogy a szerződésben megjelölt kedvezményezett halál esetén egy előre meghatározott összeget kaphat, ami anyagi biztonságot nyújthat a hátramaradottaknak.

Az Aegon Tempo Nyugdíjbiztosítás lehetséges hátrányai és kockázatai

- Befektetési kockázat: A befektetési alapok értéke ingadozhat, ami befolyásolhatja a megtakarítás végső összegét.

- Költségek: A nyugdíjbiztosításokhoz költségek kapcsolódhatnak (pl. kezelési költség, alapkezelési díj).

- Hosszú távú elköteleződés: A nyugdíjbiztosítás hosszú távra szól, a korai visszaváltás veszteséggel járhat.

A befektetési kockázat megértése

Mivel az Aegon Tempo befektetéshez kötött termék, a megtakarítás értéke függ a választott befektetési alapok teljesítményétől. A pénzügyi piacokon előfordulhatnak olyan időszakok, amikor az alapok értéke csökken, ami negatívan befolyásolhatja az Ön megtakarítását. Fontos, hogy tisztában legyen a különböző alapok kockázati profiljával, és az Ön kockázatvállalási hajlandóságának megfelelő alapokat válasszon.

A költségek hatása a hozamra

Minden befektetéssel és biztosítással kapcsolatban felmerülnek költségek. A Tempo nyugdíjbiztosítás esetében is lehetnek kezelési költségek, alapkezelési díjak és egyéb díjak. Ezek a költségek csökkenthetik a befektetéseken elért nettó hozamot, ezért fontos, hogy a szerződés megkötése előtt tájékozódjon a felmerülő költségekről.

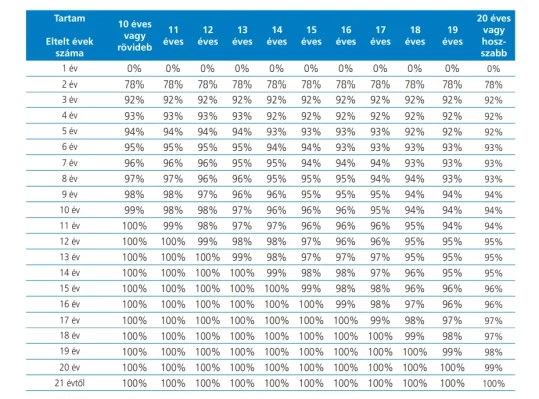

A hosszú távú elköteleződés következményei

A nyugdíjbiztosítás egy hosszú távú megtakarítási forma. Ha a szerződést a nyugdíjkorhatár elérése előtt szeretné megszüntetni (visszaváltani), az általában kedvezőtlen feltételekkel járhat, és a visszakapott összeg alacsonyabb lehet a befizetett díjak összegénél. Ezért fontos, hogy csak akkor kössön nyugdíjbiztosítást, ha biztos benne, hogy hosszú távon tudja vállalni a díjfizetést.

Kinek ajánlott az Aegon Tempo Nyugdíjbiztosítás?

Az Aegon Tempo nyugdíjbiztosítás ideális lehet azok számára, akik:

- Hosszú távon szeretnének megtakarítani a nyugdíjukra.

- Képesek és hajlandóak bizonyos mértékű befektetési kockázatot vállalni a magasabb hozam reményében.

- Szeretnének élni az adókedvezmény lehetőségével.

- Fontos számukra a rugalmas díjfizetés és a biztosítási védelem.

Fiatalabb korosztály

A fiatalabbak számára, akiknek még sok évük van a nyugdíjig, a Tempo lehetőséget nyújthat arra, hogy időben elkezdjék a megtakarítást, és kihasználják a kamatos kamat hatását, valamint a magasabb kockázatú, de potenciálisan magasabb hozamú befektetési alapokat is választhatják.

Középkorúak

A középkorúak számára, akik már rendelkeznek valamennyi megtakarítással, de még van idejük a nyugdíjig, a Tempo segíthet felzárkózni a nyugdíjcélok elérésében, kihasználva az adókedvezményeket és a befektetési növekedést.

Magasabb jövedelműek

A magasabb jövedelműek számára az adókedvezmény abszolút értékben is jelentősebb megtakarítást jelenthet, így a Tempo egy vonzó lehetőség lehet a nyugdíjcélú megtakarításra és az adóoptimalizálásra.

Hogyan köthető meg az Aegon Tempo Nyugdíjbiztosítás?

Az Aegon Tempo nyugdíjbiztosítás megkötéséhez általában a következő lépések szükségesek:

- Tanácsadás: Érdemes egy pénzügyi tanácsadóval konzultálni, aki segít felmérni az Ön igényeit és a termék megfelelőségét.

- Ajánlatkérés: Az Aegon vagy egy közvetítőjén keresztül ajánlatot kérhet a Tempo nyugdíjbiztosításra.

- Szerződéskötés: Az ajánlat elfogadása után aláírásra kerül a szerződés.

- Díjfizetés megkezdése: A szerződés hatályba lépését követően megkezdődnek a rendszeres vagy eseti díjfizetések.

Tanácsadás fontossága

Mivel a nyugdíjbiztosítás egy komplex pénzügyi termék, fontos, hogy a döntés előtt alaposan tájékozódjon. Egy képzett pénzügyi tanácsadó segíthet megérteni a termék működését, a kapcsolódó költségeket és a befektetési kockázatokat, valamint segíthet kiválasztani az Ön számára legmegfelelőbb befektetési alapokat.

Ajánlat részletei

Az ajánlat tartalmazza a díjfizetés összegét és gyakoriságát, a választható befektetési alapokat, a biztosítási összeget (halál esetére), valamint a szerződés egyéb feltételeit. Fontos, hogy az ajánlatot alaposan tanulmányozza át, és ha kérdése van, tegye fel a tanácsadónak.

A szerződés aláírása

A szerződés aláírásával Ön jogilag kötelezettséget vállal a díjfizetésre, az Aegon pedig a szerződésben foglalt szolgáltatások nyújtására. A szerződés egy példányát Önnek is meg kell kapnia.

A díjfizetés módjai

A díjfizetés történhet banki átutalással, csoportos beszedéssel vagy más, a biztosító által elfogadott módon. A rendszeres díjfizetés biztosítja a folyamatos megtakarítást.

Összehasonlítás más nyugdíjmegtakarítási formákkal

A nyugdíjbiztosítás csak egy a sokféle nyugdíjmegtakarítási forma közül. Érdemes összehasonlítani más lehetőségekkel is, mint például a nyugdíjpénztár vagy a nyugdíj-előtakarítási számla (NYESZ).

Nyugdíjpénztár vs. Aegon Tempo

A nyugdíjpénztár egy önkéntes alapon működő pénzügyi intézmény, amelynek fő célja a tagok nyugdíjcélú megtakarításainak kezelése. A nyugdíjpénztári befizetések után is jár adókedvezmény. A különbség a befektetési lehetőségekben és a biztosítási komponensben lehet. A nyugdíjpénztárak általában szigorúbban szabályozott befektetési politikát követnek, és nem feltétlenül tartalmaznak életbiztosítási elemeket.

NYESZ vs. Aegon Tempo

A NYESZ egy speciális bankszámla vagy értékpapírszámla, amely kifejezetten nyugdíjcélú megtakarításra szolgál. A NYESZ-re befizetett összegek után szintén igényelhető adókedvezmény. A NYESZ előnye a nagyobb kontroll a befektetések felett, hátránya pedig, hogy általában nem tartalmaz biztosítási védelmet.

Gyakran Ismételt Kérdések az Aegon Tempo Nyugdíjbiztosításról

- Mekkora adókedvezmény vehető igénybe? Az aktuális szabályozások szerint a befizetett díjak egy része után, évente maximum egy meghatározott összegig.

- Mi történik halál esetén? A szerződésben megjelölt kedvezményezett kifizetést kap.

- Lehet-e szüneteltetni a díjfizetést? Sok esetben igen, a szerződési feltételek szerint.

- Milyen befektetési alapok közül lehet választani? Az Aegon által kínált különböző kockázatú és hozamú alapok közül.

- Milyen költségekkel jár a biztosítás? Kezelési költség, alapkezelési