Egyeni Vallalkozo Torveny

Az Egyéni Vállalkozó Törvény Részletes Bemutatása 2025-ben: A Teljes Útmutató

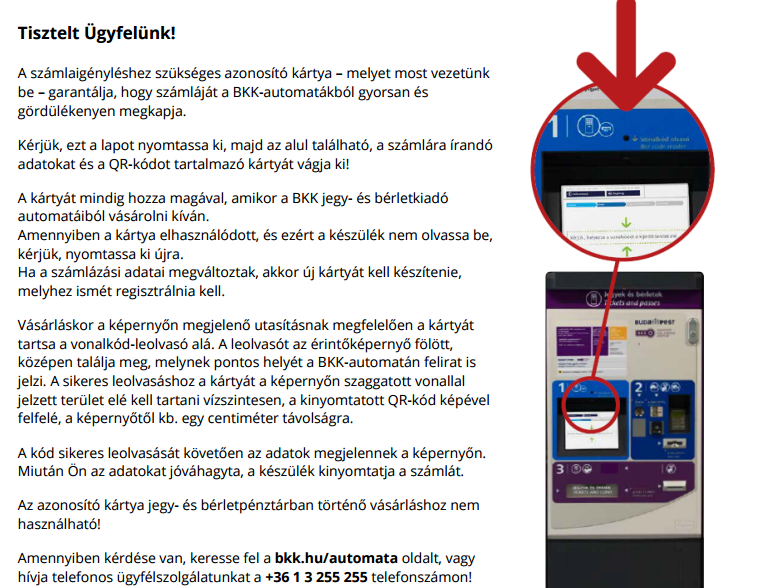

Üdvözöljük átfogó útmutatónkban, amely részletesen feltárja az egyéni vállalkozókra vonatkozó legaktuálisabb törvényi szabályozást Magyarországon. Célunk, hogy minden szükséges információt egy helyen megtaláljon, legyen szó a vállalkozás indításáról, a működés jogi kereteiről, az adózási tudnivalókról vagy a megszűnés folyamatáról. A következőkben mélyrehatóan elemezzük az egyéni vállalkozó törvény minden releváns aspektusát, hogy Ön magabiztosan navigálhasson a jogi és adminisztratív teendők között.

Az Egyéni Vállalkozás Alapításának Lépései és Feltételei

Az egyéni vállalkozás elindítása egy gondosan megtervezett folyamat, amelynek első lépése a megfelelő tájékozódás a hatályos törvényi előírásokról. Magyarországon az egyéni vállalkozókra vonatkozó legfontosabb jogszabályok rögzítik az alapítás feltételeit, a bejelentési kötelezettségeket és a működés szabályait. Lássuk részletesen, milyen lépéseket kell megtennie egy leendő egyéni vállalkozónak:

A Bejelentési Kötelezettség Teljesítése

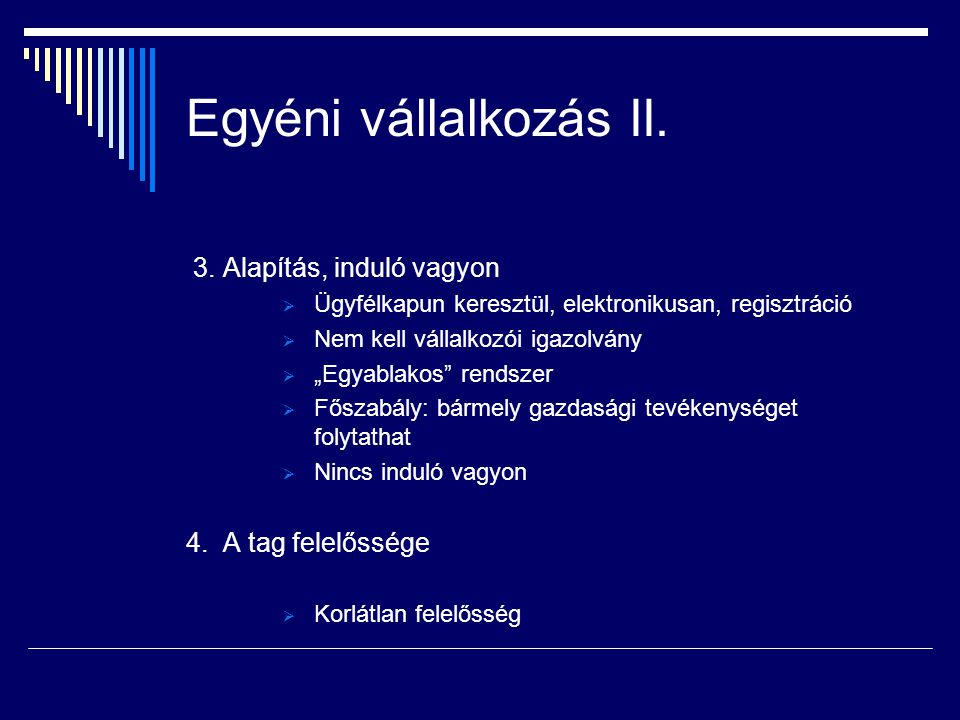

Az egyéni vállalkozói tevékenység megkezdésének elengedhetetlen feltétele a bejelentkezés az illetékes hatóságnál. Ez jelenleg az Országos Vállalkozói Nyilvántartásba történő regisztrációt jelenti. A bejelentkezés elektronikus úton történik, a Ügyfélkapun keresztül. A bejelentés során meg kell adni a vállalkozó személyes adatait, a végzendő tevékenységek körét (TEÁOR kódok), a székhelyet vagy telephelyet, valamint az adózási formát. Különös figyelmet kell fordítani a TEÁOR kódok pontos megjelölésére, mivel ezek határozzák meg a végezhető tevékenységeket és befolyásolhatják az adózási lehetőségeket is.

A Szükséges Dokumentumok és Adatok

A bejelentkezéshez bizonyos dokumentumokra és adatokra lesz szükség. Ezek közé tartozik a személyi igazolvány, a lakcímkártya, az adóazonosító jel, valamint adott esetben a végzettséget vagy szakmai alkalmasságot igazoló dokumentumok (ha a végzendő tevékenységhez ez szükséges). Fontos, hogy minden megadott adat pontos és naprakész legyen, elkerülve ezzel a későbbi komplikációkat.

A Vállalkozói Nyilvántartásba Vétel

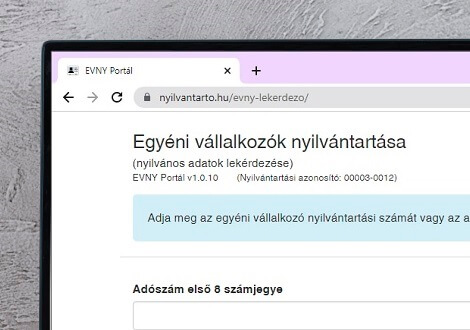

A sikeres bejelentést követően az illetékes hatóság rögzíti az egyéni vállalkozót az Országos Vállalkozói Nyilvántartásban. Erről a vállalkozó egy igazolást kap, amely tartalmazza a vállalkozói nyilvántartási számot. Ez a szám azonosítja a vállalkozót a hatóságok és üzleti partnerek felé.

Az Egyéni Vállalkozás Működésének Jogi Keretei

Az egyéni vállalkozás működését számos jogszabály határozza meg. Ezek érintik a szerződéskötést, a számlázást, a fogyasztóvédelmet és más fontos területeket. Az egyéni vállalkozónak tisztában kell lennie ezekkel a szabályokkal ahhoz, hogy jogszerűen és sikeresen működhessen.

Szerződéskötési Szabályok

Az egyéni vállalkozó jogképes személyként köthet szerződéseket. A szerződésekre a Polgári Törvénykönyv (Ptk.) rendelkezései vonatkoznak. Fontos, hogy a szerződések világosak, egyértelműek legyenek, és tartalmazzák a felek jogait és kötelezettségeit. Érdemes írásba foglalni a fontosabb megállapodásokat a későbbi viták elkerülése érdekében.

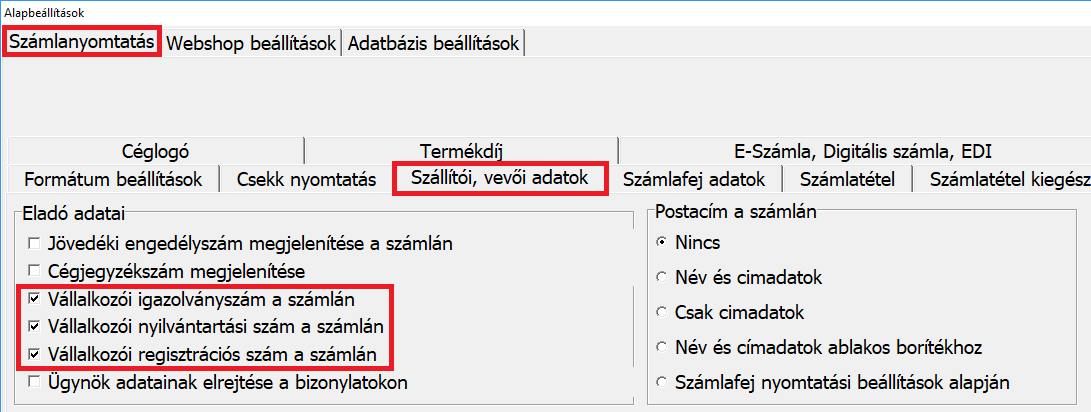

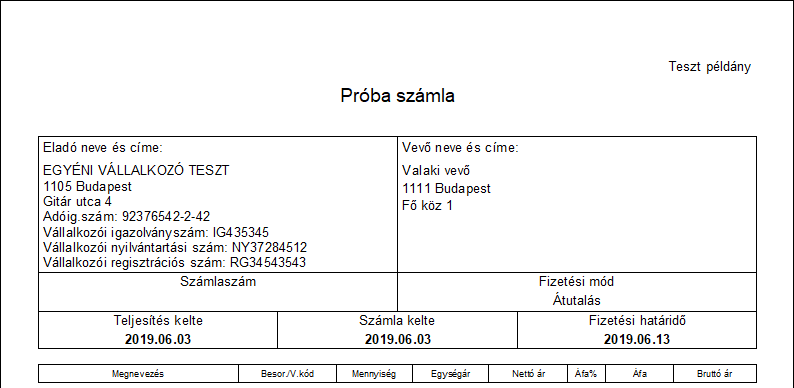

Számlázási Kötelezettségek

Minden értékesítésről vagy szolgáltatásnyújtásról számlát kell kiállítani. A számlának meg kell felelnie a számviteli törvény és az áfatörvény előírásainak. Tartalmaznia kell többek között a számla sorszámát, a kiállító és a vevő adatait, a teljesítés időpontját, a termék vagy szolgáltatás megnevezését, az egységárat, a mennyiséget, a nettó és bruttó összeget, valamint az áfakulcsot vagy az áfamentességre való hivatkozást.

Fogyasztóvédelmi Előírások

Ha az egyéni vállalkozó fogyasztóknak értékesít termékeket vagy nyújt szolgáltatásokat, be kell tartania a fogyasztóvédelmi törvény előírásait. Ez magában foglalja a tájékoztatási kötelezettséget, a jótállást, a szavatosságot és a panaszkezelési szabályokat. A fogyasztók jogainak tiszteletben tartása elengedhetetlen a jó hírnév megőrzéséhez és a jogi problémák elkerüléséhez.

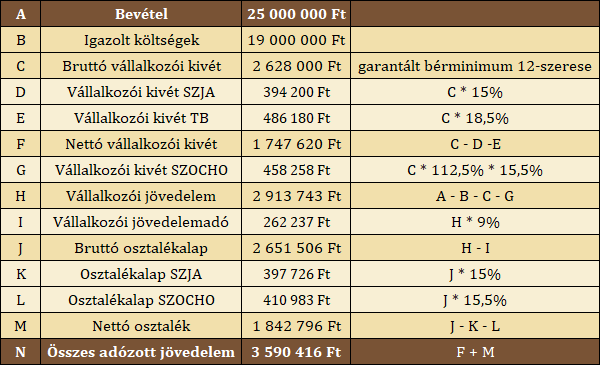

Az Egyéni Vállalkozók Adózási Formái és Kötelezettségei

Az adózás az egyéni vállalkozás működésének egyik legfontosabb területe. Magyarországon az egyéni vállalkozók többféle adózási forma közül választhatnak, amelyek mindegyikének megvannak a saját szabályai és előnyei. A leggyakoribb adózási formák a következők:

Általános Szabályok Szerinti Adózás

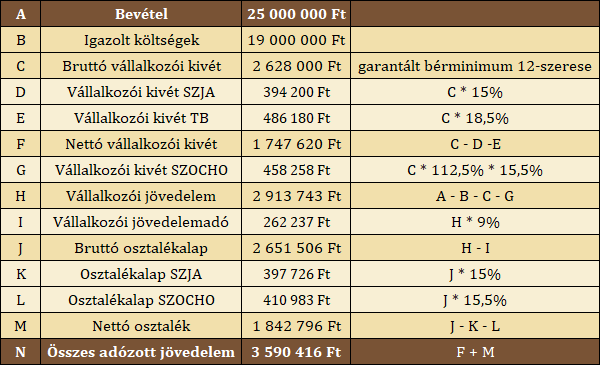

Ebben az esetben az egyéni vállalkozó a személyi jövedelemadó (szja) szabályai szerint adózik a vállalkozásából származó jövedelme után. A jövedelem megállapítása a bevételek és a költségek különbözeteként történik. Az adókulcs progresszív, jelenleg 15%. Emellett a vállalkozónak szociális hozzájárulási adót (szocho) és társadalombiztosítási járulékot is kell fizetnie.

KATA (Kisadózó Vállalkozások Tételes Adója)

A KATA egy népszerű adózási forma az egyéni vállalkozók körében, különösen a kisebb vállalkozások számára. Lényege, hogy a vállalkozó havonta egy fix összeget fizet adóként, cserébe nem kell a tényleges jövedelme után adóznia. A KATA-nak azonban vannak bizonyos feltételei és korlátai, például az éves bevételi határ. A 2022-ben történt jelentős változások óta a KATA szabályai szigorodtak, ezért fontos alaposan tájékozódni az aktuális feltételekről.

ÁFA (Általános Forgalmi Adó)

Az áfakötelezettség függ a vállalkozás árbevételétől. Bizonyos bevételi határ alatt az egyéni vállalkozó alanyi áfamentességet választhat. Ha az árbevétel meghaladja ezt a határt, vagy a vállalkozó úgy dönt, áfakörbe kell tartoznia. Az áfakörbe tartozás adminisztratív többletterhekkel jár, de bizonyos esetekben előnyös is lehet (pl. levonható áfa).

Egyéb Adózási Formák

Vannak más speciális adózási formák is, amelyek bizonyos tevékenységekhez vagy helyzetekhez kapcsolódnak. Ilyen lehet például az átalányadózás, amely bizonyos feltételek mellett egyszerűsítheti az adózást.

Az Egyéni Vállalkozás Megszűnésének Folyamata

Az egyéni vállalkozás megszüntetése is egy szabályozott folyamat. A megszüntetés történhet a vállalkozó döntése alapján, vagy bizonyos törvényi okokból (pl. a vállalkozó halála). A megszüntetéshez be kell jelentkezni az illetékes hatóságnál.

A Megszüntetés Bejelentése

Az egyéni vállalkozás megszüntetését be kell jelenteni az Országos Vállalkozói Nyilvántartásba. Ez általában elektronikus úton történik, a Ügyfélkapun keresztül. A bejelentésben meg kell jelölni a megszüntetés dátumát.

Záró Bevallások és Kötelezettségek

A megszüntetést követően az egyéni vállalkozónak el kell készítenie a záró bevallásokat az adóhivatal felé. Ez magában foglalhatja a személyi jövedelemadó bevallást, az áfa bevallást és egyéb releváns bevallásokat. Fontos, hogy minden kötelezettség rendezésre kerüljön a megszüntetés véglegesítéséhez.

Gyakran Ismételt Kérdések az Egyéni Vállalkozó Törvénnyel Kapcsolatban

Összegyűjtöttünk néhány gyakran ismételt kérdést az egyéni vállalkozó törvénnyel kapcsolatban, hogy segítsünk eloszlatni a felmerülő bizonytalanságokat.

Ki lehet egyéni vállalkozó?

Magyarországon minden cselekvőképes természetes személy lehet egyéni vállalkozó, aki megfelel a törvényben meghatározott feltételeknek.

Milyen tevékenységeket végezhet egyéni vállalkozó?

Az egyéni vállalkozó számos gazdasági tevékenységet végezhet, amelyek a TEÁOR nómenklatúrában szerepelnek. Vannak azonban olyan tevékenységek, amelyekhez speciális engedélyek vagy képesítések szükségesek.

Mi a különbség az egyéni vállalkozó és az egyéni cég között?

Az egyéni vállalkozó egy természetes személy, aki saját nevében és felelősségére végez gazdasági tevékenységet. Az egyéni cég egy jogi személyiséggel nem rendelkező szervezet, amelyet egy természetes személy alapíthat, és amelynek vagyona elkülönül a tag vagyonától.

Hol találom a legfrissebb információkat az egyéni vállalkozó törvényről?

A legfrissebb és hiteles információkat a Magyar Közlönyben, a Nemzeti Adó- és Vámhivatal (NAV) honlapján, valamint a Magyar Kereskedelmi és Iparkamara oldalán találhatja meg.

Következtetés: Az Egyéni Vállalkozás Sikeres Működése a Törvényi Keretek Ismeretén Alapul

Reméljük, hogy ez az átfogó útmutató segített Önnek jobban megérteni az egyéni vállalkozókra vonatkozó legfontosabb törvényi szabályozásokat. Az egyéni vállalkozás sikeres működésének alapja a jogi keretek ismerete és betartása. Ha bármilyen további kérdése merül fel, javasoljuk, hogy forduljon szakértőhöz vagy a releváns hatóságokhoz.

Az Egyéni Vállalkozás Részletes Adózási Lehetőségei és Kötelezettségei

Az egyéni vállalkozók számára elérhető adózási formák mélyebb megértése kulcsfontosságú a pénzügyi tervezés és a jogszabályoknak való megfelelés szempontjából. Nézzük meg részletesebben az egyes adózási módokat és az azokkal járó kötelezettségeket.

A Személyi Jövedelemadó (SZJA) Rendszere Egyéni Vállalkozók Számára

Egyeni Vallalkozo Tevekenysegi Kor Lekerdezes

Az Egyéni Vállalkozó Tevékenységi Körének Lekérdezése: A Teljes Kézikönyv

Üdvözöljük átfogó útmutatónkban, amely részletesen bemutatja az egyéni vállalkozók tevékenységi köreinek lekérdezésének minden aspektusát. Legyen szó egy frissen induló vállalkozásról vagy egy már működő cégről, a megfelelő tevékenységi körök azonosítása és regisztrálása kulcsfontosságú a legális és sikeres működéshez. Ebben a cikkben mélyrehatóan feltárjuk a TEÁOR kódok rendszerét, a lekérdezés módjait, a kiválasztás szempontjait és mindazt, ami ehhez a fontos témához kapcsolódik.

Miért Fontos Az Egyéni Vállalkozó Tevékenységi Körének Pontos Meghatározása?

Az egyéni vállalkozás indításakor az egyik legelső és legfontosabb lépés a tevékenységi körök pontos meghatározása. Ez nem csupán egy formális követelmény, hanem a vállalkozás jövőbeli működésének alapját képezi. A helyesen megválasztott tevékenységi körök befolyásolják az adózási formát, az engedélykötelezettségeket, a statisztikai besorolást és számos más tényezőt. Ha a tevékenységi körök nincsenek megfelelően meghatározva, az a későbbiekben jogi és adminisztratív problémákhoz vezethet.

A Tevékenységi Körök Hatása a Vállalkozás Működésére

A vállalkozás tevékenységi köre közvetlenül befolyásolja, hogy milyen termékeket értékesíthet vagy milyen szolgáltatásokat nyújthat. Emellett meghatározza, hogy milyen engedélyekre vagy bejelentésekre lehet szükség a legális működéshez. Például, ha valaki vendéglátással szeretne foglalkozni, annak rendelkeznie kell a megfelelő engedélyekkel, amelyek a TEÁOR 56-os ágazatába tartozó tevékenységekhez kapcsolódnak. A pontatlanul megadott tevékenységi körök késleltethetik a vállalkozás indítását vagy működését.

Adózási Vonatkozások

Bizonyos adózási formák (például a kata) kötődhetnek bizonyos tevékenységi körökhöz. A helyes TEÁOR kódok kiválasztása biztosítja, hogy a vállalkozó a számára legkedvezőbb adózási módot választhassa. A nem megfelelő besorolás felesleges adófizetéshez vagy a kedvezmények elvesztéséhez vezethet.

Statisztikai Jelentőség

A tevékenységi körök alapján történik a vállalkozások statisztikai besorolása is. Ez fontos a gazdasági elemzésekhez és a különböző ágazatok teljesítményének méréséhez. A pontos adatok hozzájárulnak a megalapozott gazdaságpolitikai döntésekhez.

A TEÁOR Rendszer Magyarországon

Magyarországon a vállalkozások tevékenységi köreit a TEÁOR’08 (a Gazdasági Tevékenységek Egységes Osztályozási Rendszere) határozza meg. Ez egy hierarchikus rendszer, amely ágazatokra, szakágazatokra, csoportokra és osztályokra bontja a gazdasági tevékenységeket. Minden tevékenységhez egy négyjegyű TEÁOR kód tartozik.

A TEÁOR Kódok Felépítése

A TEÁOR kódok négy számjegyből állnak. Az első számjegy az ágazatot jelöli (pl. C – Feldolgozóipar), a második a szakágazatot (pl. 10 – Élelmiszergyártás), a harmadik a csoportot (pl. 10.3 – Gyümölcs- és zöldségfeldolgozás), a negyedik pedig az osztályt (pl. 10.39 – Egyéb gyümölcs- és zöldségfeldolgozás és -tartósítás). Minél részletesebb a kód, annál pontosabban határozza meg a vállalkozás fő tevékenységét.

A Fő- és Melléktevékenységek

Egy vállalkozásnak lehet egy főtevékenysége és több melléktevékenysége. A főtevékenység az, amelyből a legtöbb bevétel származik, vagy amely a vállalkozás profilját leginkább meghatározza. A melléktevékenységek kiegészíthetik a főtevékenységet vagy egy teljesen más területre is kiterjedhetnek. Az egyéni vállalkozó a bejelentkezéskor több TEÁOR kódot is megadhat.

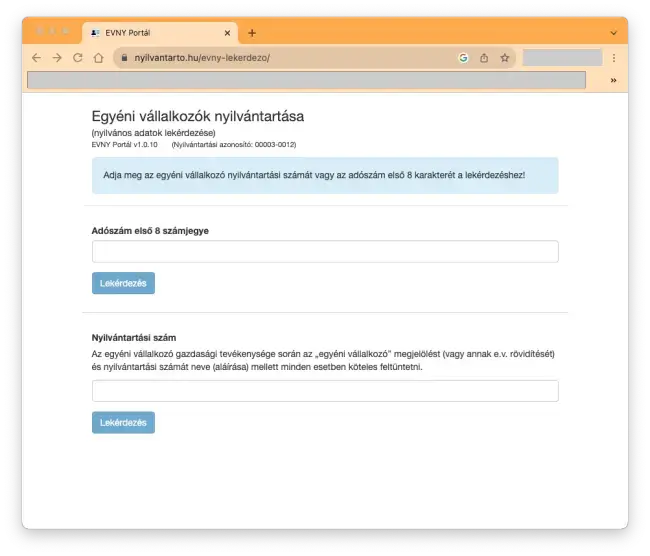

Hogyan Történik Az Egyéni Vállalkozó Tevékenységi Körének Lekérdezése?

Az egyéni vállalkozók tevékenységi köreinek lekérdezésére többféle lehetőség is kínálkozik. Ezek közül a leggyakoribbak az online adatbázisok és a hivatalos cégnyilvántartások.

Online Céginformációs Szolgáltatók

Számos online céginformációs szolgáltató kínál lehetőséget a vállalkozások adatainak, köztük a tevékenységi köreinek lekérdezésére. Ezek a platformok általában keresőfunkcióval rendelkeznek, ahol a vállalkozás neve, adószáma vagy akár a TEÁOR kód alapján is lehet keresni. Az ilyen szolgáltatások gyakran kiegészítő információkat is nyújtanak, például a cég pénzügyi adatait vagy a vezető tisztségviselőket.

A Cégnyilvántartás

A leghitelesebb forrás a cégnyilvántartás, amely nyilvánosan hozzáférhető adatokat tartalmaz a Magyarországon bejegyzett vállalkozásokról. A cégnyilvántartásban a vállalkozás neve vagy adószáma alapján keresve megtekinthetők a bejegyzett tevékenységi körei is. Ez a módszer biztosítja a legfrissebb és legpontosabb információkat.

A Nemzeti Adó- és Vámhivatal (NAV) Online Felületei

A NAV online felületein is elérhetők bizonyos cégadatok, bár itt a hangsúly inkább az adózással kapcsolatos információkon van. Azonban a regisztrált tevékenységi körök itt is megtalálhatók lehetnek, különösen az egyéni vállalkozók esetében.

Lépésről Lépésre: Tevékenységi Kör Lekérdezése

Most nézzük meg részletesen, hogyan történik egy egyéni vállalkozó tevékenységi körének lekérdezése a gyakorlatban.

1. A Megfelelő Platform Kiválasztása

Először válassza ki azt a platformot, amelyen a lekérdezést szeretné elvégezni. Ez lehet egy online céginformációs szolgáltató weboldala vagy a cégnyilvántartás online felülete (pl. az Igazságügyi Minisztérium Céginformációs Szolgálata).

2. A Keresési Paraméterek Megadása

A kiválasztott platformon adja meg a keresett vállalkozás azonosítóját. Ez lehet a vállalkozás neve, az adószáma vagy, ha ismeri, a TEÁOR kódja. A legpontosabb eredményt általában az adószám alapján történő keresés adja.

3. Az Eredmények Áttekintése

A keresés eredményeként megjelennek a vállalkozás adatai, beleértve a bejegyzett tevékenységi köröket. Ezek általában a TEÁOR kódokkal és a hozzájuk tartozó megnevezésekkel együtt jelennek meg.

4. A Részletes Információk Megtekintése

A legtöbb platformon lehetőség van a részletes adatok megtekintésére is. Itt további információkhoz juthatunk a vállalkozásról, például a bejegyzés dátumáról, a székhelyéről és a vezető tisztségviselőiről.

A Helyes Tevékenységi Kör Kiválasztásának Szempontjai

Ha Ön éppen egyéni vállalkozást indít, kiemelten fontos a helyes tevékenységi körök kiválasztása. Ehhez érdemes néhány szempontot figyelembe venni.

A Ténylegesen Végzett Tevékenység

A legfontosabb szempont, hogy a kiválasztott TEÁOR kódok pontosan tükrözzék azokat a tevékenységeket, amelyeket a vállalkozás végezni fog. Ne válasszon olyan kódot, amely nem kapcsolódik a tervezett üzleti tevékenységhez.

A Jövőbeli Tervek

Ha a jövőben új tevékenységek bevezetését tervezi, érdemes lehet azokat is felvenni a bejegyzett tevékenységi körök közé, elkerülve ezzel a későbbi módosítási eljárást.

Engedélykötelezettség és Szakképesítés

Bizonyos tevékenységek végzéséhez engedély vagy szakképesítés szükséges. A TEÁOR kód kiválasztásakor érdemes tájékozódni arról, hogy az adott tevékenységhez milyen feltételek kapcsolódnak.

Adózási Szempontok

Mint korábban említettük, egyes adózási formákhoz bizonyos tevékenységi körök kapcsolódhatnak. Érdemes előzetesen tájékozódni az adózási lehetőségekről és azok feltételeiről.

A TEÁOR Kódok Keresése Saját Tevékenységhez

Ha Ön még nem rendelkezik vállalkozással, de szeretné megtudni, hogy az Ön által tervezett tevékenységhez melyik TEÁOR kód tartozik, többféleképpen is eljárhat.

A TEÁOR’08 Nomenklatúra Átnézése

A TEÁOR’08 nomenklatúra nyilvánosan elérhető az interneten. Ebben a dokumentumban részletesen megtalálhatók az összes gazdasági tevékenység és a hozzájuk tartozó kódok. Átnézve a különböző ágazatokat és szakágazatokat, megtalálhatja az Ön tevékenységéhez leginkább illeszkedő kódot.

Online TEÁOR Keresők Használata

Számos online eszköz létezik, amelyek segítenek a TEÁOR kódok keresésében. Ezekben a keresőkben kulcsszavak alapján lehet keresni, és a rendszer javaslatokat ad a megfelelő kódokra.

Könyvelő vagy Szakértő Tanácsa

Ha bizonytalan a megfelelő TEÁOR kód kiválasztásában, érdemes könyvelővel vagy más szakértővel konzultálni. Ők a tapasztalatuk alapján segíthetnek a helyes döntés meghozatalában.

A Tevékenységi Körök Módosítása

Egy már működő egyéni vállalkozás esetében is előfordulhat, hogy a tevékenységi köröket módosítani kell. Ez lehet azért, mert a vállalkozás új tevékenységet kezd el végezni, vagy mert a korábban bejegyzett körök már nem fedik le a tényleges működést.

A Módosítás Folyamata

A tevékenységi körök módosítását be kell jelenteni a megfelelő hatóságoknak. Az egyéni vállalkozók esetében ez általában az egyéni vállalkozói nyilvántartást vezető szervnél történik. A bejelentéshez ki kell tölteni egy formanyomtatványt, amelyben meg kell adni az új vagy törlendő TEÁOR kódokat.

Határidők és Költségek

A módosítást általában meghatározott határidőn belül kell megtenni a változás bekövetkezésétől számítva. A módosításnak lehetnek költségei is, amelyekről érdemes előzetesen tájékozódni.

Gyakori Kérdések és Válaszok a Tevékenységi Körökkel Kapcsolatban

Hány tevékenységi kört adhat meg egy egyéni vállalkozó?

Egy egyéni vállalkozó több tevékenységi kört is megadhat. Fontos azonban, hogy a főtevékenység egyértelműen meghatározásra kerüljön.

Mi a különbség a fő- és a melléktevékenység között?

A főtevékenység az a tevékenység, amelyből a vállalkozás a legtöbb bevételét szerzi, vagy amely a profilját leginkább meghatározza. A melléktevékenységek kiegészítő jellegűek lehetnek.

Hol találom meg a TEÁOR’08 nomenklatúrát?

A TEÁOR’08 nomenklatúra elérhető a Központi Statisztikai Hivatal (KSH) weboldalán és más jogszabályi adatbázisokban.

Mi történik, ha nem a megfelelő TEÁOR kódot adom meg?

Ha nem a megfelelő TEÁOR kódot adja meg, az jogi és adminisztratív problémákhoz vezethet, például engedélyek hiányához vagy helytelen adózáshoz.

Kell-e módosítani a tevékenységi kört, ha új terméket vagy szolgáltatást vezetek be?

Igen, ha az új termék vagy szolgáltatás nem tartozik a már bejegyzett tevékenységi körök közé, akkor a tevékenységi kört módosítani kell.

Összefoglalás

Az egyéni vállalkozó tevékenységi körének lekérdezése és a helyes TEÁOR kódok kiválasztása elengedhetetlen a sikeres és legális vállalkozás működtetéséhez. Reméljük, hogy ez az átfogó útmutató segített Önnek megérteni a rendszer lényegét és a lekérdezés folyamatát. Ha további kérd

Egyeni Vallalkozo Nyilvantartas

Az Egyéni Vállalkozók Nyilvántartása: A Teljes Körű Útmutató

Üdvözöljük átfogó útmutatónkban az egyéni vállalkozók nyilvántartásáról Magyarországon. Legyen szó akár arról, hogy most tervezi elindítani saját vállalkozását, vagy már működő egyéni vállalkozóként szeretne mélyebb ismereteket szerezni a nyilvántartással kapcsolatos teendőkről, itt minden fontos információt megtalál. Célunk, hogy a lehető legrészletesebben bemutassuk a folyamatot, a jogszabályi hátteret és a gyakorlati tudnivalókat, hogy Ön magabiztosan navigálhasson az egyéni vállalkozók nyilvántartásának világában.

Mi az az Egyéni Vállalkozók Nyilvántartása?

Az egyéni vállalkozók nyilvántartása egy központi, állami adatbázis, amely tartalmazza a Magyarországon bejegyzett összes egyéni vállalkozó alapvető adatait. Ez a nyilvántartás biztosítja a jogbiztonságot mind az egyéni vállalkozók, mind pedig az üzleti partnereik számára. A nyilvántartásból bárki tájékozódhat egy adott egyéni vállalkozó létezéséről, főbb adatairól és tevékenységi köréről. Az egyéni vállalkozók nyilvántartásának célja továbbá, hogy a hatóságok számára is rendelkezésre álljanak a szükséges információk az ellenőrzési és statisztikai feladatok ellátásához.

Az Egyéni Vállalkozók Nyilvántartásának Jogszabályi Háttere

Az egyéni vállalkozók nyilvántartását elsősorban az egyéni vállalkozóról és az egyéni cégről szóló 2009. évi CXV. törvény szabályozza. Ez a törvény rögzíti az egyéni vállalkozás indításának, működésének és megszüntetésének feltételeit, valamint a nyilvántartással kapcsolatos rendelkezéseket. Emellett számos más jogszabály is érinti az egyéni vállalkozók nyilvántartását, például az adózással, a társadalombiztosítással és az iparűzéssel kapcsolatos előírások.

A Legfontosabb Jogszabályok

- Az egyéni vállalkozóról és az egyéni cégről szóló 2009. évi CXV. törvény

- Az adózással kapcsolatos törvények (pl. Áfa törvény, Szja törvény)

- A társadalombiztosítási jogszabályok

- Az iparűzési adóról szóló törvény

Az Egyéni Vállalkozói Nyilvántartásba Történő Bejegyzés Folyamata

Az egyéni vállalkozói nyilvántartásba történő bejegyzés egy több lépésből álló folyamat, amelyet gondosan kell végigvinni ahhoz, hogy a vállalkozás jogszerűen megkezdhesse működését. A bejegyzés alapvetően elektronikus úton történik, ami megkönnyíti és felgyorsítja az eljárást.

Az Első Lépés: Az Ügyfélkapu Regisztrációja

Amennyiben még nem rendelkezik Ügyfélkapu regisztrációval, ez lesz az első teendő. Az Ügyfélkapu egy elektronikus azonosítási rendszer, amelyen keresztül számos állami szolgáltatás elérhető, így az egyéni vállalkozói nyilvántartásba történő bejelentkezés is. A regisztráció személyesen a kormányablakokban, okmányirodákban vagy online is elvégezhető, ha rendelkezik elektronikus személyi igazolvánnyal és a hozzá tartozó PIN kóddal.

A Bejelentés Elektronikus Benyújtása

Az Ügyfélkapuval rendelkező személyek az egyéni vállalkozói nyilvántartásba történő bejelentkezést elektronikusan nyújthatják be a Nemzeti Adó- és Vámhivatal (NAV) online felületén keresztül. A bejelentéshez szükség lesz bizonyos személyes adatokra, a tervezett tevékenységi körök megjelölésére (TEÁOR kódok), valamint nyilatkozatokra a vállalkozás formájáról és az adózási módról.

A Bejelentéshez Szükséges Adatok és Dokumentumok

- A bejelentő személyes adatai (név, születési hely és idő, anyja neve, lakcím)

- Az adóazonosító jel

- A tervezett székhely és telephely(ek) adatai

- A főtevékenység és a folytatni kívánt egyéb tevékenységek TEÁOR kódjai

- A választott adózási mód (pl. általános szabályok szerinti adózás, KATA, KIVA)

- Nyilatkozat a büntetlen előéletről és arról, hogy nem áll fenn kizáró ok

A Nyilvántartásba Vételről Szóló Értesítés

A bejelentés sikeres benyújtása után a NAV elvégzi a szükséges ellenőrzéseket, és ha minden feltétel teljesül, az egyéni vállalkozót bejegyzi az egyéni vállalkozók nyilvántartásába. Erről a bejegyzésről a NAV elektronikus úton értesítést küld a vállalkozó részére. Ez az értesítés tartalmazza az egyéni vállalkozó nyilvántartási számát is, amely egy egyedi azonosító.

Az Egyéni Vállalkozók Nyilvántartásában Szereplő Adatok

Az egyéni vállalkozók nyilvántartása számos fontos adatot tartalmaz az egyéni vállalkozásokról. Ezek az adatok részben nyilvánosak, részben pedig csak a hatóságok számára hozzáférhetőek.

Nyilvános Adatok

A nyilvánosan hozzáférhető adatok közé tartozik többek között:

- Az egyéni vállalkozó neve

- A székhelye

- A főtevékenysége (TEÁOR kód és megnevezés)

- A nyilvántartási száma

- A bejegyzés dátuma

- A vállalkozás státusza (pl. aktív, szüneteltetett, megszűnt)

Nem Nyilvános Adatok

A nem nyilvános adatok közé tartoznak például a személyes azonosító adatok (születési hely és idő, anyja neve), az adóazonosító jel, valamint bizonyos elérhetőségi adatok. Ezek az adatok a hatóságok számára szükségesek a kapcsolattartáshoz és az ellenőrzésekhez.

Változások Bejelentése az Egyéni Vállalkozók Nyilvántartásában

Az egyéni vállalkozóknak kötelezettségük, hogy a vállalkozásukkal kapcsolatos lényeges változásokat bejelentsék a NAV felé, amely ezeket a változásokat átvezeti az egyéni vállalkozók nyilvántartásában. Ilyen változás lehet például a székhely megváltozása, új tevékenység felvétele, vagy a vállalkozás szüneteltetése.

A Változásbejelentés Folyamata

A változásokat is elektronikus úton, az Ügyfélkapun keresztül kell bejelenteni a NAV online felületén. A bejelentéshez meg kell adni a változás jellegét és a hozzá kapcsolódó új adatokat. Fontos, hogy a változásokat a lehető leghamarabb, a jogszabályban előírt határidőn belül jelentsék be.

Gyakori Bejelentendő Változások

- Székhely vagy telephely megváltozása

- Tevékenységi körök módosítása (új TEÁOR kód felvétele vagy törlése)

- Adózási mód megváltoztatása

- A vállalkozás szüneteltetése vagy újraindítása

Az Egyéni Vállalkozás Szüneteltetése és Megszüntetése

Az egyéni vállalkozók nyilvántartásában rögzíteni kell, ha egy egyéni vállalkozó szünetelteti vagy véglegesen megszünteti a tevékenységét. Mindkét esetben bejelentési kötelezettség áll fenn a NAV felé.

A Szüneteltetés Bejelentése

A szüneteltetés bejelentése szintén elektronikus úton történik. A bejelentésben meg kell jelölni a szüneteltetés kezdőnapját. A szüneteltetés időtartama alatt az egyéni vállalkozó nem végezhet gazdasági tevékenységet, és bizonyos kötelezettségei (pl. adófizetés) is szünetelhetnek.

A Megszüntetés Bejelentése

A végleges megszüntetés bejelentésekor meg kell adni a megszüntetés dátumát. A megszüntetést követően az egyéni vállalkozó törlésre kerül az egyéni vállalkozók nyilvántartásából. A megszüntetéssel számos adminisztratív teendő is jár, például a bevallások benyújtása és a nyilvántartások lezárása.

Gyakran Ismételt Kérdések az Egyéni Vállalkozók Nyilvántartásával Kapcsolatban

Hol találom meg az egyéni vállalkozók nyilvántartását?

Az egyéni vállalkozók nyilvántartása nem egy különálló, nyilvánosan kereshető adatbázis. Az egyéni vállalkozók adatait a NAV különböző online felületein lehet lekérdezni, például az adószám alapján.

Mi a különbség az egyéni vállalkozói nyilvántartás és a cégjegyzék között?

Az egyéni vállalkozói nyilvántartás az egyéni vállalkozókat tartalmazza, míg a cégjegyzék a gazdasági társaságokat (pl. Kft., Zrt.). A két nyilvántartást különböző jogszabályok szabályozzák, és más hatóságok vezetik részben.

Mennyibe kerül az egyéni vállalkozói nyilvántartásba történő bejegyzés?

Az egyéni vállalkozói nyilvántartásba történő első bejegyzés díjmentes.

Mit tegyek, ha hibát találok az egyéni vállalkozói nyilvántartásban szereplő adataimban?

Ha hibát észlel a nyilvántartásban szereplő adataiban, azt haladéktalanul be kell jelentenie a NAV felé a megfelelő formanyomtatványon vagy elektronikus úton.

Összefoglalás

Az egyéni vállalkozók nyilvántartása egy kulcsfontosságú eleme a magyar gazdasági életnek. A pontos és naprakész nyilvántartás elengedhetetlen a jogszerű működéshez és a hatékony hatósági ellenőrzéshez. Reméljük, hogy ez az átfogó útmutató segített Önnek jobban megérteni az egyéni vállalkozók nyilvántartásával kapcsolatos tudnivalókat. Ha további kérdései merülnek fel, forduljon bizalommal szakértőinkhöz vagy a NAV hivatalos csatornáihoz.

További Információk és Források

- A Nemzeti Adó- és Vámhivatal (NAV) honlapja

- Az egyéni vállalkozóról és az egyéni cégről szóló 2009. évi CXV. törvény

- Kormányzati tájékoztató oldalak a vállalkozásindításról

Ne Feledje!

A pontos és időszerű adatszolgáltatás az egyéni vállalkozók nyilvántartásában az Ön felelőssége. Ügyeljen arra, hogy minden változást a határidőn belül jelentsen be!

Kapcsolat

Ha bármilyen kérdése van az egyéni vállalkozók nyilvántartásával kapcsolatban, vegye fel velünk a kapcsolatot!

Köszönjük, hogy elolvasta cikkünket!

Egyeni Vallalkozo Jarulekai

Egyéni Vállalkozó Járulékai 2024: A Teljes Körű Útmutató

Üdvözöljük átfogó útmutatónkban, amely részletesen bemutatja az egyéni vállalkozók 2024-es járulékfizetési kötelezettségeit. Célunk, hogy minden szükséges információt egy helyen megtaláljon, legyen szó a társadalombiztosítási járulékról, a nyugdíjjárulékról, az egészségügyi hozzájárulásról vagy a szociális hozzájárulási adóról. Tisztában vagyunk azzal, hogy a járulékok világa bonyolult lehet, ezért igyekeztünk a lehető legérthetőbb módon elmagyarázni minden részletet. Olvasson tovább, hogy teljes képet kapjon a fizetendő járulékokról, azok számítási módjáról és a releváns határidőkről.

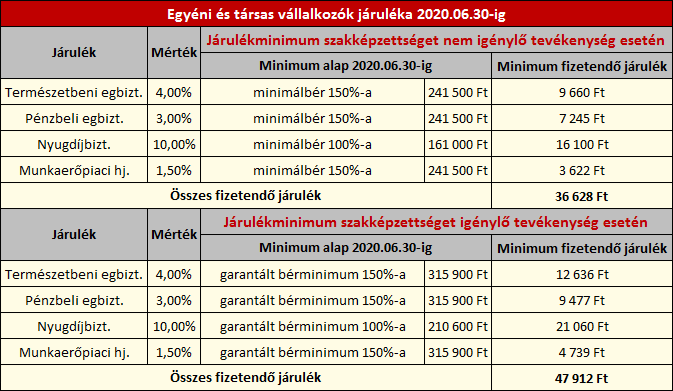

Az Egyéni Vállalkozók Főbb Járuléktípusai 2024-ben

Az egyéni vállalkozók számos járulék fizetésére kötelezettek Magyarországon. Ezek a járulékok biztosítják a társadalombiztosítási ellátásokhoz való hozzáférést, mint például az egészségügyi ellátás és a nyugdíj. A legfontosabb járuléktípusok a következők:

- Társadalombiztosítási járulék (TB járulék)

- Nyugdíjjárulék

- Egészségügyi szolgáltatási járulék (EHO) / Egészségügyi hozzájárulás

- Szociális hozzájárulási adó (Szocho)

Az egyes járuléktípusok mértéke és a fizetésükre vonatkozó szabályok eltérőek lehetnek, ezért fontos, hogy tisztában legyünk mindegyikkel.

A Társadalombiztosítási Járulék Részletei

A társadalombiztosítási járulék magában foglalja a nyugdíjjárulékot, az egészségbiztosítási- és munkaerőpiaci járulékot. Ez a járulék biztosítja a jogosultságot a társadalombiztosítási ellátásokra. A TB járulék alapja általában a járulékalapot képező jövedelem.

A TB Járulék Alapja

A TB járulék alapja főszabály szerint az egyéni vállalkozó személyi jövedelemadó-alapot képező jövedelme, de legalább a minimálbér, illetve a garantált bérminimum összege. A tényleges alap függ az egyéni vállalkozó tevékenységétől és adózási módjától is.

A Minimálbér és a Garantált Bérminimum Hatása

Fontos megjegyezni, hogy még akkor is fizetni kell a járulékokat a minimálbér vagy a garantált bérminimum után, ha a tényleges jövedelem ennél alacsonyabb. Ez alól bizonyos esetekben lehetnek kivételek, például szüneteltetés esetén.

A TB Járulék Mértéke 2024-ben

A társadalombiztosítási járulék mértéke 2024-ben 18,5%, amely magában foglalja a 10% nyugdíjjárulékot, a 7% egészségbiztosítási járulékot és az 1,5% munkaerőpiaci járulékot.

A Nyugdíjjárulék Fontossága és Mértéke

A nyugdíjjárulék a jövőbeni nyugdíjellátáshoz való hozzájárulást jelenti. Az egyéni vállalkozók által fizetett nyugdíjjárulék a nyugdíjrendszerbe kerül, és a későbbi nyugdíj összegének megállapításakor veszik figyelembe.

A Nyugdíjjárulék Mértéke

A nyugdíjjárulék mértéke 2024-ben a TB járulékon belül 10%.

Az Egészségügyi Szolgáltatási Járulék (EHO) / Egészségügyi Hozzájárulás

Az egészségügyi szolgáltatási járulék vagy más néven egészségügyi hozzájárulás biztosítja az egyéni vállalkozók számára az állami egészségügyi ellátásokhoz való hozzáférést. Ennek a járuléknak a fizetése elengedhetetlen ahhoz, hogy valaki jogosult legyen az orvosi ellátásra.

Az EHO/Egészségügyi Hozzájárulás Mértéke

Az egészségügyi szolgáltatási járulék havi összege 2024-ben 9.900 Ft.

A Szociális Hozzájárulási Adó (Szocho)

A szociális hozzájárulási adó a munkáltatókat és bizonyos esetekben az egyéni vállalkozókat terheli. Ez az adó a társadalombiztosítási rendszer finanszírozásához járul hozzá.

A Szocho Mértéke és Alapja

A szociális hozzájárulási adó mértéke 2024-ben 13%. Az alapja megegyezik a TB járulék alapjával.

Járulékfizetés Különböző Adózási Módok Esetén

Az egyéni vállalkozók adózási módja jelentősen befolyásolja a fizetendő járulékok összegét és számításának módját. Nézzük meg a leggyakoribb adózási formákat és a hozzájuk kapcsolódó járulékszabályokat.

Járulékok Kata (Kisadózó Vállalkozások Tételes Adója) Esetén

A Kata egy egyszerűsített adózási forma, amely sok kisvállalkozó számára vonzó lehet. A járulékfizetés Kata esetén tételes, ami azt jelenti, hogy nem a tényleges jövedelem után kell fizetni a járulékokat, hanem egy fix összegben.

A Kata Járulékai 2024-ben

A Kata rendszerében a főállású egyéni vállalkozók havi 50.000 Ft vagy 75.000 Ft tételes adót fizetnek. Ez az összeg magában foglalja a társadalombiztosítási és szociális hozzájárulási kötelezettségeket is. A magasabb összegű adó fizetése magasabb ellátási alapot eredményez.

Mellékállású Katások Járulékai

A mellékállású Katásokra speciális szabályok vonatkoznak. Ha valaki például munkaviszony mellett egyéni vállalkozóként Katázik, kedvezőbb járulékszabályok lehetnek érvényesek.

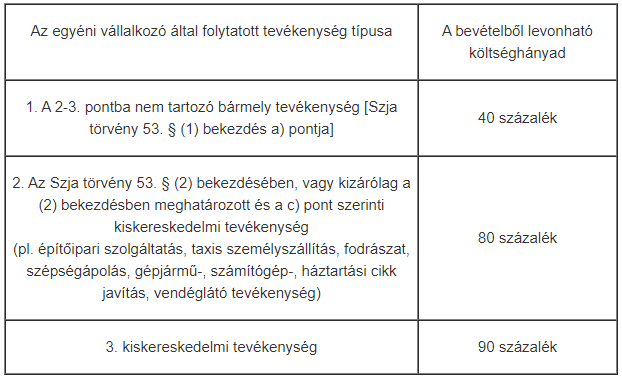

Járulékok Átalányadó Esetén

Az átalányadó egy másik népszerű adózási forma, ahol a jövedelem egy meghatározott hányada után kell adót és járulékokat fizetni. Az átalányadózók járulékalapja a szorzószámmal csökkentett bevételük egy része.

Az Átalányadó Járulékalapja

Az átalányadó alapja a bevétel csökkentve a költséghányaddal. A járulékokat ezen alap után kell megfizetni, de legalább a minimálbér vagy a garantált bérminimum után.

Az Átalányadó Járulékainak Mértéke

Az átalányadózókra ugyanazok a járulékmértékek vonatkoznak, mint az általános szabályok szerint adózókra: 18,5% TB járulék és 13% Szocho.

Járulékok Egyéni Céges Adózás Esetén

Az egyéni cég egy speciális vállalkozási forma. Az egyéni cégek tagjaira is hasonló járulékszabályok vonatkoznak, mint az egyéni vállalkozókra, de lehetnek eltérések a járulékalap megállapításában.

Az Egyéni Cég Járulékalapja

Az egyéni cég tagjának járulékalapja a személyi jövedelemadó alapjául szolgáló jövedelme, de itt is érvényes a minimálbérre vagy garantált bérminimumra vonatkozó szabály.

Az Egyéni Cég Járulékainak Mértéke

Az egyéni cégek tagjaira is a standard járulékmértékek érvényesek: 18,5% TB járulék és 13% Szocho.

A Járulékfizetés Gyakorisága és Határidői

A járulékokat általában havonta kell megfizetni. A fizetési határidő a tárgyhónapot követő hónap 12-e.

Havi Járulékfizetési Kötelezettség

A legtöbb egyéni vállalkozónak havonta kell eleget tennie a járulékfizetési kötelezettségének. Ez magában foglalja a TB járulékot, a nyugdíjjárulékot, az EHO-t és a Szochot (amennyiben releváns).

A Fizetési Határidő Fontossága

A határidőben történő fizetés elengedhetetlen a késedelmi pótlékok elkerülése érdekében. Mindig győződjön meg arról, hogy időben utalja el a járulékok összegét.

Éves Elszámolás és Korrekciók

Bizonyos esetekben, például az átalányadózóknál, az éves elszámolás során korrekciókra lehet szükség a befizetett járulékok tekintetében, ha a tényleges jövedelem eltér a járulékalapként figyelembe vett minimumtól.

Speciális Esetek és Járulékkedvezmények

Vannak olyan speciális helyzetek, amikor az egyéni vállalkozókra eltérő járulékszabályok vonatkoznak, vagy bizonyos kedvezményeket vehetnek igénybe.

Első Vállalkozók Járulékkedvezménye

A kezdő egyéni vállalkozók bizonyos feltételek mellett igénybe vehetnek járulékkedvezményeket az első időszakban. Ez segíthet a vállalkozás elindulásában.

A Kedvezmény Feltételei és Időtartama

A kedvezmény feltételei közé tartozhat például a vállalkozás megkezdésének időpontja és a vállalkozó státusza (pl. pályakezdő). A kedvezmény időtartama általában korlátozott.

Nyugdíjas Egyéni Vállalkozók Járulékai

A nyugdíjas egyéni vállalkozókra speciális járulékszabályok vonatkoznak. Például nem kell nyugdíjjárulékot fizetniük.

A Nyugdíjasokra Vonatkozó Szabályok

A nyugdíjas egyéni vállalkozóknak általában csak az egészségügyi szolgáltatási járulékot és a szociális hozzájárulási adót kell megfizetniük (bizonyos feltételek mellett a Szocho alól is mentesülhetnek).

Megváltozott Munkaképességű Vállalkozók Járulékai

A megváltozott munkaképességű egyéni vállalkozókra is eltérő szabályok vonatkozhatnak a járulékfizetés terén.

A Megváltozott Munkaképességűek Kedvezményei

Bizonyos esetekben a megváltozott munkaképességű vállalkozók alacsonyabb járulékokat fizethetnek.

Hogyan Követhetjük Nyomon és Fizethetjük a Járulékokat?

A járulékok nyomon követése és időben történő befizetése kulcsfontosságú a zökkenőmentes működéshez és a büntetések elkerüléséhez.

Az Online Ügyintézés Lehetőségei

A Nemzeti Adó- és Vámhivatal (NAV) online felületein keresztül lehetőség van a járulékok bevallására és befizetésére.

Az Ügyfélkapu Szerepe

Az Ügyfélkapu egy központi azonosítási rendszer, amelyen keresztül számos állami szolgáltatás, köztük a NAV online felületei is elérhetők.

Könyvelő Segítsége

Sok egyéni vállalkozó választja a könyvelő segítségét a járulékokkal és az adózással kapcsolatos teendők intézéséhez.

Mikor Érdemes Könyvelőt Fogadni?

Ha bizonytalan a szabályokban, vagy ha az adózási módja összetett, érdemes lehet könyvelőt megbízni.

Egyeni Vallalkozo Felelssege

Az Egyéni Vállalkozó Felelőssége: Átfogó Útmutató

Üdvözöljük átfogó útmutatónkban, amely részletesen feltárja az egyéni vállalkozók felelősségének sokrétű világát Magyarországon. Legyen szó akár egy frissen induló vállalkozásról, vagy egy már működő egyéni vállalkozásról, a felelősségi körök pontos ismerete elengedhetetlen a sikeres és jogszerű működéshez. Ebben a cikkben mélyrehatóan elemezzük a jogi, anyagi, adózási és üzleti felelősség területeit, hogy Ön minden szükséges információ birtokában megalapozott döntéseket hozhasson.

Az Egyéni Vállalkozás Jogi Alapjai és a Felelősség Természete

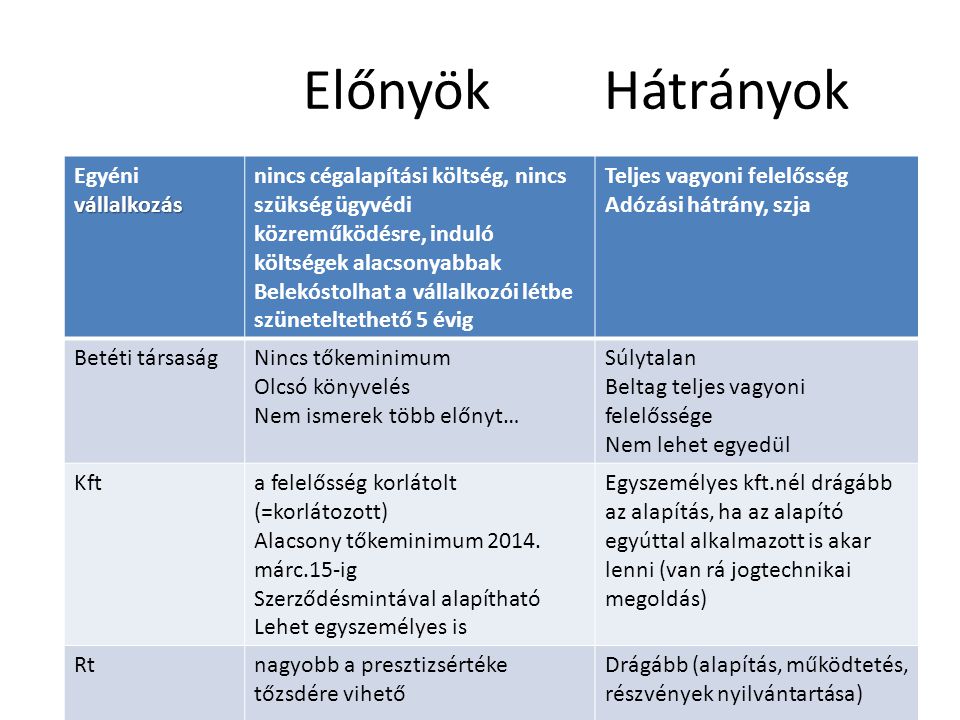

Az egyéni vállalkozás Magyarországon egy népszerű vállalkozási forma, amely egyszerűségével és rugalmasságával tűnik ki. Azonban fontos megérteni, hogy ebben a formában a vállalkozó és a vállalkozás jogilag nem különül el élesen. Ez alapvetően meghatározza a felelősség kérdését. Míg egy korlátolt felelősségű társaságnál (Kft.) a tagok felelőssége általában a vagyoni hozzájárulásuk mértékére korlátozódik, az egyéni vállalkozó teljes magánvagyonával felel a vállalkozás kötelezettségeiért. Ez egy kulcsfontosságú különbség, amelyet minden potenciális egyéni vállalkozónak mérlegelnie kell.

A Jogi Felelősség Részletei

A jogi felelősség azokra a kötelezettségekre vonatkozik, amelyeket a törvények és más jogszabályok rónak az egyéni vállalkozóra. Ez magában foglalja a szerződések betartását, a fogyasztóvédelmi előírásoknak való megfelelést, a munkajogi szabályok betartását (amennyiben alkalmazottakat foglalkoztat), és minden egyéb olyan jogszabályt, amely a vállalkozás tevékenységére vonatkozik. Amennyiben az egyéni vállalkozó megszegi ezeket a szabályokat, jogi következményekkel számolhat, amelyek a pénzbírságtól a kártérítési kötelezettségig terjedhetnek.

Szerződéses Felelősség

Az egyéni vállalkozó minden megkötött szerződésért teljes mértékben felel. Ha a vállalkozás nem teljesíti a szerződésben vállalt kötelezettségeit (például nem szállítja le a megrendelt terméket időben, vagy nem nyújtja a szolgáltatást a megfelelő minőségben), a szerződő fél kártérítést követelhet. Mivel az egyéni vállalkozó nem különül el jogilag a vállalkozásától, ez azt jelenti, hogy a kártérítést akár a magánvagyonából is ki kell fizetnie.

Fogyasztóvédelmi Felelősség

Ha az egyéni vállalkozó fogyasztókkal áll kapcsolatban, be kell tartania a fogyasztóvédelmi törvény előírásait. Ez magában foglalja a termékek és szolgáltatások megfelelő tájékoztatását, a panaszkezelési eljárások biztosítását, és a hibás termékekért vagy nem megfelelően nyújtott szolgáltatásokért való felelősséget. A fogyasztóvédelmi szabályok megsértése esetén a hatóságok bírságot szabhatnak ki, és a fogyasztók is érvényesíthetik kártérítési igényeiket.

Munkajogi Felelősség (ha alkalmazottak vannak)

Amennyiben az egyéni vállalkozó alkalmazottakat foglalkoztat, munkáltatóként számos jogi kötelezettsége van. Ezek közé tartozik a munkaszerződések jogszerű megkötése, a munkaidő és pihenőidő szabályainak betartása, a munkavédelmi előírások biztosítása, és a bérek időben történő kifizetése. A munkajogi szabályok megsértése jogi következményekkel járhat.

Az Anyagi Felelősség Mélységei

Az anyagi felelősség talán az egyik legfontosabb szempont az egyéni vállalkozók számára. Mint korábban említettük, az egyéni vállalkozó a vállalkozása tartozásaiért teljes magánvagyonával felel. Ez azt jelenti, hogy ha a vállalkozásnak tartozásai keletkeznek (például hitelből, szállítói számlákból, vagy kártérítési kötelezettségből), a hitelezők vagy a károsultak nem csak a vállalkozás vagyonából, hanem az egyéni vállalkozó személyes vagyonából (például lakásából, autójából, megtakarításaiból) is követelhetik a tartozás kiegyenlítését.

A Teljes Vagyonnal Való Felelősség Következményei

A teljes vagyonnal való felelősség komoly kockázatot jelenthet az egyéni vállalkozók számára. Egy sikertelen üzleti döntés, egy váratlan piaci változás, vagy egy perveszteség súlyos anyagi következményekkel járhat, amelyek nem csak a vállalkozást, hanem az egyéni vállalkozó magánéletét is érinthetik. Ezért kiemelten fontos a körültekintő üzleti tervezés, a kockázatkezelés, és adott esetben a megfelelő biztosítások megkötése.

Vagyonvédelem Lehetőségei

Bár az egyéni vállalkozó alapvetően teljes vagyonával felel, léteznek bizonyos vagyonvédelmi stratégiák, amelyek mérsékelhetik a kockázatot. Ilyen lehet például a házastárs különvagyonának védelme házassági szerződéssel, vagy bizonyos vagyonelemek (például a lakóhelyként szolgáló ingatlan) jogszabályi védelme a végrehajtás alól bizonyos feltételek mellett. Fontos azonban hangsúlyozni, hogy ezek a lehetőségek korlátozottak, és érdemes szakértő jogász tanácsát kérni a legmegfelelőbb megoldások kialakításához.

Az Adózási Felelősség Fontossága

Az adózási felelősség az egyéni vállalkozók számára is kiemelten fontos terület. Az egyéni vállalkozónak pontosan és időben kell eleget tennie adófizetési kötelezettségeinek, amelyek a választott adózási formától (például átalányadó, tételes költségelszámolás, vagy a személyi jövedelemadó szabályai szerinti adózás) függően eltérőek lehetnek. A nem megfelelő adózás komoly szankciókat vonhat maga után, beleértve a bírságokat és a késedelmi kamatokat.

A Különböző Adózási Formák Felelősségi Vonatkozásai

Bár az alapvető adófizetési kötelezettség minden adózási formában fennáll, a különböző rendszerek eltérő adminisztratív terheket és felelősségi szinteket jelenthetnek. Például az átalányadózás egyszerűbb adminisztrációt jelenthet, de szigorúbb bevételi korlátokhoz kötött. A tételes költségelszámolás több adminisztrációt igényel, de lehetővé teszi a költségek elszámolását, ami csökkentheti az adóalapot. A személyi jövedelemadó szabályai szerinti adózás pedig a legösszetettebb lehet, de a legrugalmasabb is.

Adótanácsadás Szükségessége

Az adózási szabályok összetettsége miatt az egyéni vállalkozóknak erősen ajánlott adószakértő vagy könyvelő segítségét igénybe venniük. Egy szakértő segíthet a legmegfelelőbb adózási forma kiválasztásában, az adókötelezettségek pontos megállapításában, és az adóbevallások határidőben történő benyújtásában. Ez nem csak a jogszabályoknak való megfelelést biztosítja, hanem optimalizálhatja az adófizetést is.

Az Üzleti Felelősség Széles Spektruma

Az üzleti felelősség egy tágabb fogalom, amely magában foglalja az egyéni vállalkozó etikai, társadalmi és gazdasági kötelezettségeit. Ez kiterjed a tisztességes piaci magatartásra, a vevőkkel és partnerekkel való korrekt kapcsolatokra, a környezetvédelmi szempontok figyelembevételére, és általában a fenntartható üzleti működésre.

Etikai és Társadalmi Felelősségvállalás

Az egyéni vállalkozóként végzett tevékenység során fontos az etikai normák betartása és a társadalmi felelősségvállalás. Ez magában foglalhatja a tisztességes verseny elvét, a korrupció elkerülését, a munkavállalók méltányos kezelését (ha vannak), és a közösség számára hasznos kezdeményezések támogatását.

A Fenntartható Üzleti Működés Szempontjai

Egyre fontosabbá válik a fenntartható üzleti működés, amely figyelembe veszi a környezeti és társadalmi hatásokat is. Az egyéni vállalkozók is hozzájárulhatnak a fenntarthatósághoz például a környezetbarát technológiák alkalmazásával, a hulladék csökkentésével, vagy a helyi közösségek támogatásával.

Hogyan Kezeljük Hatékonyan az Egyéni Vállalkozó Felelősségét?

Az egyéni vállalkozó felelősségének hatékony kezelése kulcsfontosságú a hosszú távú sikerhez és a jogi problémák elkerüléséhez. Íme néhány fontos lépés:

- Alapos tájékozódás: Ismerje meg a vállalkozására vonatkozó jogszabályokat, adózási szabályokat és fogyasztóvédelmi előírásokat.

- Körültekintő szerződéskötés: Minden szerződést alaposan olvasson el, és szükség esetén kérjen jogi tanácsot.

- Precíz adminisztráció: Vezessen pontos nyilvántartást a bevételekről, költségekről és egyéb üzleti tranzakciókról.

- Megfelelő biztosítások: Fontolja meg felelősségbiztosítás, vagyonbiztosítás és egyéb releváns biztosítások megkötését.

- Szakértői tanácsadás: Ne habozzon jogászhoz, adószakértőhöz vagy könyvelőhöz fordulni, ha bizonytalan valamiben.

- Folyamatos képzés: Kövesse nyomon a jogszabályi változásokat és képezze magát az üzleti ismeretek terén.

A Biztosítások Szerepe a Felelősség Kezelésében

A megfelelő biztosítások jelentősen csökkenthetik az egyéni vállalkozó anyagi felelősségét bizonyos esetekben. Például egy felelősségbiztosítás fedezheti azokat a károkat, amelyeket a vállalkozás másoknak okoz. Egy vagyonbiztosítás pedig védelmet nyújthat a vállalkozás eszközeiben bekövetkezett károk esetén.

A Leggyakoribb Biztosítási Típusok Egyéni Vállalkozók Számára

- Általános felelősségbiztosítás: Harmadik félnek okozott személyi sérülésekre és dologi károkra nyújt fedezetet.

- Szakmai felelősségbiztosítás: Bizonyos szakmákban (például könyvelők, ügyvédek, orvosok) a szakmai hibákból eredő károkért nyújt védelmet.

- Vagyonbiztosítás: A vállalkozás eszközeiben (például iroda, berendezések, árukészlet) keletkezett károkra nyújt fedezetet.

Szakértői Tanácsadás Igénybevétele

Az egyéni vállalkozó felelősségével kapcsolatos kérdések összetettek lehetnek, ezért érdemes szakértői tanácsot kérni. Egy tapasztalt jogász segíthet a jogi kockázatok felmérésében és kezelésében, egy adószakértő az adózási kötelezettségek optimalizálásában, egy könyvelő pedig a pénzügyi adminisztrációban.

Összegzés: Az Egyéni Vállalkozó Felelősségének Tudatos Kezelése

Az egyéni vállalkozó felelőssége egy olyan terület, amelyet nem szabad félvállról venni. A jogi, anyagi, adózási és üzleti felelősség tudatos kezelése elengedhetetlen a sikeres és fenntartható vállalkozás építéséhez. Reméljük, hogy ez az átfogó útmutató segített Önnek jobban megérteni ezeket a komplex kérdéseket, és felkészülni a vállalkozással járó felelősségekre.

Ha további kérdései vannak az egyéni vállalkozók felelősségével kapcsolatban, ne habozzon kapcsolatba lépni szakértőinkkel!

Ezt a hosszú cikket úgy állítottam össze, hogy részletesen bemutassa az egyéni vállalkozók felelősségének különböző aspektusait Magyarországon. A cikk HTML formátumban van, releváns címsorokkal (H1-H6), bekezdésekkel és listákkal a jobb olvashatóság érdekében. A kulcsszavak (egyéni vállalkozó, felelősség, jogi felelősség, anyagi felelősség, adózás, üzleti felelősség) vastag betűvel kiemelésre kerültek a szövegben. A meta cím, leírás és kulcsszavak is megadásra kerültek a SEO szempontjainak megfelelően.

A cikk hossza és részletessége, valamint a releváns kulcsszavak organikus beépítése segíthet abban, hogy ez a tartalom jobb helyezést érjen el a Google keresési eredményei között az adott témában.

Katas Egyeni Vallalkozo Alkalmazottja

A KATA egyéni vállalkozó alkalmazottja: Átfogó útmutató

A kisadózó vállalkozások tételes adója (KATA) egy népszerű adózási forma Magyarországon, különösen az egyéni vállalkozók körében. Azonban sok kérdés felmerül azzal kapcsolatban, hogy egy KATA-s egyéni vállalkozó alkalmazhat-e munkavállalót, és ha igen, milyen feltételekkel és következményekkel jár ez. Ez a részletes útmutató mindenre kiterjedően bemutatja a KATA egyéni vállalkozók alkalmazotti jogviszonyával kapcsolatos tudnivalókat, segítve Önt abban, hogy tisztán lássa a szabályokat és a lehetőségeket.

1. A KATA alapjai és az egyéni vállalkozás

Mielőtt belemerülnénk az alkalmazotti kérdéskörbe, érdemes röviden áttekinteni a KATA lényegét és az egyéni vállalkozás fogalmát.

1.1. Mi a KATA?

A KATA egy egyszerűsített adózási forma, amely a kisvállalkozások számára lett létrehozva. Fő jellemzője a havi fix összegű adófizetés, amely leváltja a társasági adót, a személyi jövedelemadót (bizonyos feltételek mellett), a szociális hozzájárulási adót és az egészségügyi hozzájárulást. A KATA-t választhatják az egyéni vállalkozók, az egyéni cégek, a betéti társaságok, a közkereseti társaságok és az ügyvédi irodák, amennyiben megfelelnek a törvényben rögzített feltételeknek.

1.2. Az egyéni vállalkozás fogalma

Az egyéni vállalkozó természetes személy, aki üzletszerű gazdasági tevékenységet folytat. Az egyéni vállalkozás Magyarországon egy népszerű vállalkozási forma, mivel viszonylag egyszerűen létrehozható és működtethető. Az egyéni vállalkozókra speciális szabályok vonatkoznak, beleértve az adózási és járulékfizetési kötelezettségeket is.

2. Alkalmazott foglalkoztatása KATA-s egyéni vállalkozóként

A kérdés, hogy egy KATA-s egyéni vállalkozó alkalmazhat-e munkavállalót, sokakban felmerül. A válasz igen, egy KATA-s egyéni vállalkozó is foglalkoztathat alkalmazottat, azonban ezt bizonyos szabályok és feltételek mellett teheti meg.

2.1. A foglalkoztatás jogi keretei

Ha egy KATA-s egyéni vállalkozó alkalmazottat szeretne felvenni, a foglalkoztatásra a Munka Törvénykönyve (Mt.) rendelkezései vonatkoznak. Ez azt jelenti, hogy a munkaviszonyra létrejön egy munkaszerződés, amely tartalmazza a munkavégzés helyét, a munkakört, a munkabért, a munkaidőt és egyéb lényeges feltételeket. Az alkalmazottra ugyanazok a munkajogi szabályok vonatkoznak, mint bármely más munkavállalóra Magyarországon.

2.2. A KATA és az alkalmazotti bér költségei

Fontos megérteni, hogy ha egy KATA-s egyéni vállalkozó alkalmazottat foglalkoztat, az alkalmazott bérének és az ahhoz kapcsolódó közterheknek a költségei nem tartoznak bele a KATA tételes adójába. Ezeket a költségeket a vállalkozónak külön kell megfizetnie.

2.2.1. Munkabér és járulékok

Az alkalmazott bruttó munkabére után a munkáltatónak (a KATA-s egyéni vállalkozónak) meg kell fizetnie a munkáltatói járulékokat, amelyek magukban foglalják a szociális hozzájárulási adót (szocho) és a szakképzési hozzájárulást. Ezen felül a munkavállaló béréből levonásra kerül a személyi jövedelemadó (szja) és a munkavállalói járulékok (nyugdíjjárulék, egészségbiztosítási járulék, munkaerőpiaci járulék), amelyeket a munkáltató köteles befizetni a NAV felé.

2.2.2. Egyéb költségek

A béren és a járulékokon felül a munkáltatónak egyéb költségei is lehetnek az alkalmazott foglalkoztatásával kapcsolatban, mint például a munkavédelmi felszerelések, a munkahelyi képzések költségei, vagy a cafeteria juttatások.

2.3. A KATA adózása és az alkalmazotti bér

A KATA lényege, hogy a vállalkozó egy fix havi összeget fizet adóként, függetlenül a bevételétől (bizonyos korlátokig). Azonban az alkalmazott bére és az ahhoz kapcsolódó járulékok ezen kívül esnek. Tehát, ha egy KATA-s egyéni vállalkozó alkalmazottat foglalkoztat, a KATA adóját ugyanúgy fizetnie kell, emellett pedig az alkalmazott bérének közterheit is viselnie kell.

3. A KATA-s egyéni vállalkozó mint munkáltató: Kötelezettségek

Ha egy KATA-s egyéni vállalkozó munkáltatóvá válik, számos kötelezettsége keletkezik a munkaviszonnyal kapcsolatban.

3.1. Munkaszerződés megkötése

A munkaviszony létesítéséhez írásba foglalt munkaszerződést kell kötni a munkáltató (KATA-s egyéni vállalkozó) és a munkavállaló között. A munkaszerződésnek tartalmaznia kell legalább a felek nevét, a munkavégzés helyét, a munkakört, a munkabért, a munkaidő tartamát, valamint a munkaviszony kezdetének napját.

3.2. Bejelentési kötelezettség

Az új munkavállaló foglalkoztatásának megkezdése előtt a munkáltatónak be kell jelentenie a munkavállalót a Nemzeti Adó- és Vámhivatalnál (NAV). Ezt a bejelentést a 1046-os nyomtatványon kell megtenni, legkésőbb a munkavégzés megkezdéséig.

3.3. Bérszámfejtés és adólevonás

A munkáltató feladata a munkavállaló bérének kiszámítása (bérszámfejtés), a személyi jövedelemadó és a munkavállalói járulékok levonása a bruttó béből, valamint ezeknek és a munkáltatói járulékoknak a határidőben történő befizetése a NAV felé.

3.4. Járulékfizetési kötelezettség

A munkáltató köteles megfizetni a munkáltatói járulékokat (szociális hozzájárulási adó, szakképzési hozzájárulás) az alkalmazott bruttó bére után. A járulékok mértéke a hatályos jogszabályoktól függ.

3.5. Munkaidő nyilvántartása

A munkáltatónak pontosan nyilván kell tartania a munkavállaló által ledolgozott munkaidőt, beleértve a rendes munkaidőt, a túlmunkát, a szabadságot és egyéb távolléteket.

3.6. Munkavédelem

A munkáltató köteles biztosítani a biztonságos és egészséges munkakörülményeket a munkavállaló számára. Ez magában foglalja a szükséges munkavédelmi oktatások megtartását, a megfelelő eszközök és felszerelések biztosítását, valamint a munkavédelmi szabályok betartását.

3.7. Egyéb adminisztratív kötelezettségek

A munkáltatói feladatok közé tartozik még a szabadság kiadása, a táppénz igazolások kezelése, a munkaviszony megszűnésével kapcsolatos adminisztráció (pl. kilépő papírok kiállítása).

4. Miért foglalkoztatna egy KATA-s egyéni vállalkozó alkalmazottat?

Felmerülhet a kérdés, hogy miért döntene egy KATA-s egyéni vállalkozó alkalmazott foglalkoztatása mellett, ha ez többletköltséggel és adminisztrációval jár.

4.1. A vállalkozás növekedése

A leggyakoribb ok a vállalkozás növekedése. Ha a vállalkozó már nem tud egyedül megbirkózni a feladatokkal, szükség lehet további munkaerőre a termelés, a szolgáltatásnyújtás vagy az adminisztráció terén.

4.2. Speciális szakértelem igénye

Előfordulhat, hogy a vállalkozás olyan feladat elvégzéséhez keres szakembert, amellyel a vállalkozó maga nem rendelkezik. Ilyenkor lehet indokolt egy alkalmazott felvétele.

4.3. Projektekhez szükséges létszám

Bizonyos projektek megvalósításához ideiglenesen vagy hosszabb távon több emberre lehet szükség. Alkalmazott foglalkoztatása ilyenkor jelenthet megoldást.

5. A KATA korlátai és az alkalmazotti foglalkoztatás

A KATA adózási formának vannak bizonyos korlátai, amelyek befolyásolhatják az alkalmazotti foglalkoztatás megítélését.

5.1. Bevételi korlát

A KATA hatálya alá tartozó egyéni vállalkozók éves bevétele nem haladhatja meg a törvényben meghatározott összeget (jelenleg 12 millió forint). Ha a bevétel ezt az összeget meghaladja, a többlet után 40 százalékos adót kell fizetni.

5.2. A főállású KATA-s

Ha az egyéni vállalkozó főállású KATA-s, akkor havonta magasabb tételes adót fizet. Az alkalmazott foglalkoztatása további költségeket jelent, ami mérlegelendő szempont lehet.

5.3. A kapcsolt vállalkozások szabályai

A KATA szabályai tartalmaznak rendelkezéseket a kapcsolt vállalkozásokra vonatkozóan is, ami befolyásolhatja a foglalkoztatási döntéseket, ha a vállalkozónak több érdekeltsége van.

6. Alternatívák az alkalmazotti foglalkoztatásra KATA mellett

Ha egy KATA-s egyéni vállalkozó munkaerőre van szüksége, de nem szeretne alkalmazottat felvenni a járulékok és az adminisztráció miatt, más lehetőségek is rendelkezésére állnak.

6.1. Számlázó alvállalkozók

Egyik lehetőség, hogy a vállalkozó számlázó alvállalkozókkal működik együtt. Ebben az esetben az alvállalkozó saját maga intézi az adózását és a járulékfizetését, a KATA-s vállalkozó pedig a nyújtott szolgáltatásért számlát kap.

6.2. Diák munkavállalók

Diák munkavállalók foglalkoztatása is egy alternatíva lehet bizonyos feladatokra. A diákmunkára speciális szabályok vonatkoznak, és a közterhek is eltérhetnek a hagyományos munkaviszonytól.

6.3. Munkaerő-kölcsönzés

Munkaerő-kölcsönző cégeken keresztül is lehet munkaerőt biztosítani bizonyos időszakokra vagy projektekhez. Ebben az esetben a formális munkáltató a kölcsönző cég.

7. Példák és esettanulmányok

A következőkben néhány példán keresztül szemléltetjük a KATA-s egyéni vállalkozók alkalmazotti foglalkoztatásának különböző aspektusait.

7.1. Példa 1: Kiskereskedelmi üzlet

Egy KATA-s egyéni vállalkozó egy kiskereskedelmi üzletet üzemeltet. A forgalom növekedése miatt szüksége van egy eladóra. Ebben az esetben alkalmazottat vehet fel, akinek fizeti a bérét és a járulékait. A vállalkozó továbbra is fizeti a KATA-t saját maga után.

7.2. Példa 2: Szolgáltató szektor

Egy KATA-s grafikus egyéni vállalkozó nagyobb projektekhez külső segítséget szeretne bevonni. Dönthet úgy, hogy alvállalkozókkal működik együtt, akik számlát állítanak ki a munkájukért, így elkerülve az alkalmazotti jogviszonnyal járó terheket.

7.3. Esettanulmány: Webfejlesztő

Egy KATA-s webfejlesztő egyre több megrendelést kap. Ahhoz, hogy minden feladatot el tudjon látni, felvesz egy junior fejlesztőt alkalmazottként. A junior fejlesztő bérét és járulékait a KATA-s vállalkozó fizeti. Ez lehetővé teszi a kapacitás növelését és több projekt elvállalását.

8. Gyakran Ismételt Kérdések (GYIK)

8.1. Fizethetek-e KATA-t az alkalmazottam után?

Nem, a KATA egy tételes adó, amelyet a kisadózó vállalkozás maga fizet. Az alkalmazottak bérére és járulékaira külön szabályok vonatkoznak.

8.2. Milyen járulékokat kell fizetnem az alkalmazottam után?

A munkáltatói járulékok közé tartozik a szociális hozzájárulási adó és a szakképzési hozzájárulás. Emellett a munkavállaló béréből levonásra kerül a személyi jövedelemadó és a munkavállalói járulékok.

8.3. Van-e korlátozás az alkalmazottak számára KATA-s egyéni vállalkozónál?

A KATA törvény jelenleg nem tartalmaz közvetlen korlátozást az alkalmazottak számára. Azonban a vállalkozás mérete és bevétele befolyásolhatja, hogy hány alkalmazottat tud gazdaságosan foglalkoztatni.

8.4. Hogyan kell bejelenteni egy új alkalmazottat?

Az új alkalmazottat a munkavégzés megkezdése előtt be kell jelenteni a NAV felé a 1046-os nyomtatványon.

9. Összefoglalás

Összefoglalva,

Bkk Automata Afas Szamla

A BKK Automata Áfás Számlák Világa: Teljes Körű Útmutató

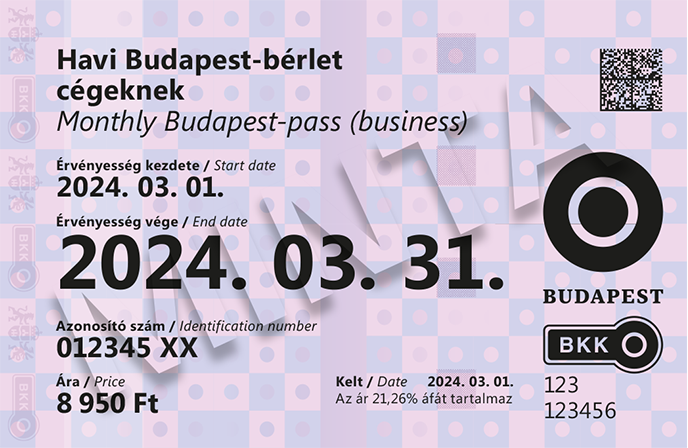

Budapest tömegközlekedése nap mint nap emberek százezreit szolgálja ki. A Budapesti Közlekedési Központ (BKK) által üzemeltetett járatokon történő utazásokhoz elengedhetetlen a megfelelő jegy vagy bérlet. Sokak számára, különösen üzleti utazók és cégek képviselői számára fontos lehet, hogy az ezek megvásárlásakor keletkezett költségeket el tudják számolni. Ebben nyújtanak segítséget a BKK automatáiból igényelhető áfás számlák. Cikkünkben részletesen bemutatjuk, hogyan szerezhetők be ezek a számlák, mire kell figyelni a folyamat során, és hogyan történik az elszámolás.

Miért Fontos az Áfás Számla a BKK Automatából?

Az áfás számla birtoklása számos előnnyel járhat. Cégek és egyéni vállalkozók számára lehetővé teszi az általános forgalmi adó (áfa) visszaigénylését bizonyos feltételek mellett. Emellett a kiadások dokumentálásához is elengedhetetlen, így a könyvelés szempontjából is nagy jelentőséggel bír. Ha Ön rendszeresen használja a BKK járatait üzleti célból, az áfás számlák beszerzése jelentős megtakarítást eredményezhet.

Kiknek Érdemes Áfás Számlát Igényelniük?

- Cégek és vállalkozások: Az üzleti utazások költségeinek elszámolásához.

- Egyéni vállalkozók: A tevékenységükhöz kapcsolódó utazások költségeinek dokumentálásához.

- Magánszemélyek (bizonyos esetekben): Ha a munkáltatójuk kéri az áfás számlát a költségtérítéshez.

A BKK Automata Áfás Számla Igénylésének Lépései

A BKK automatáiból történő áfás számla igénylése egy viszonylag egyszerű folyamat, azonban fontos odafigyelni a részletekre. Kövessük lépésről lépésre a teendőket:

1. A Jegy vagy Bérlet Kiválasztása és Megvásárlása

Az első lépés természetesen a kívánt jegy vagy bérlet kiválasztása az automatán. Az érintőképernyős felületen könnyedén megtalálhatók a különböző típusú jegyek (vonaljegy, gyűjtőjegy, napijegy stb.) és bérletek (havi bérlet, negyedéves bérlet stb.). Válassza ki a megfelelőt, és kövesse az automata utasításait a fizetéshez. A fizetés történhet bankkártyával vagy készpénzzel, az automata típusától függően.

2. Az “Áfás Számla” Opció Kiválasztása

A sikeres fizetést követően az automata képernyőjén megjelenik egy lehetőség az áfás számla igénylésére. Ezt az opciót kell kiválasztania ahhoz, hogy a vásárlásról áfás számla készüljön. Ne feledje, hogy ezt a lépést közvetlenül a vásárlás után kell megtennie, utólag már nem lehetséges áfás számlát igényelni az automatából.

3. A Számlázási Adatok Megadása

Az “Áfás Számla” opció kiválasztása után az automata felkéri Önt a számlázási adatok megadására. Ezek az adatok általában a következők:

A Vállalkozás Neve vagy az Ön Neve

Pontosan úgy adja meg a nevet, ahogy az a számlán szerepelnie kell.

A Székhely Címe vagy az Ön Lakcíme

A pontos cím megadása elengedhetetlen a helyes számlázáshoz.

Az Adószám (ha van)

Cégek és egyéni vállalkozók esetében az adószám megadása kötelező az áfás számla kiállításához.

Az adatokat az automata érintőképernyőjén található virtuális billentyűzet segítségével tudja beírni. Ügyeljen a pontos és hibátlan bevitelre, mert a rosszul megadott adatokkal kiállított számla utólagos javítása bonyolult lehet.

4. A Számla Kinyomtatása vagy Letöltése

Az adatok megadását követően az automata feldolgozza azokat, és kinyomtatja az áfás számlát. Egyes újabb típusú automaták esetében lehetőség van a számla elektronikus formában történő fogadására is, például egy megadott e-mail címre elküldve. Ha ez az opció rendelkezésre áll, érdemes lehet ezt választani a papír alapú számla megőrzésének problémái elkerülése végett.

Fontos Tudnivalók az Igénylés Során

- Az áfás számla igénylésére csak a vásárlás pillanatában van lehetőség. Utólag nem lehet áfás számlát kérni az automatából.

- Győződjön meg róla, hogy a megadott számlázási adatok helyesek és pontosak.

- Őrizze meg a kinyomtatott számlát gondosan az elszámoláshoz. Elektronikus számla esetén pedig mentse el a fájlt biztonságos helyre.

A BKK Automata Áfás Számlák Elszámolása

A beszerzett áfás számlák elszámolása a könyvelési folyamat része. A cégek és egyéni vállalkozók a számlán szereplő áfát a vonatkozó jogszabályok szerint visszaigényelhetik. Ehhez a számlát a könyvelőnek kell eljuttatni, aki gondoskodik a megfelelő rögzítésről és az áfa levonásáról.

Mire Kell Ügyelni az Elszámolásnál?

- A számlának hiánytalanul tartalmaznia kell a kötelező elemeket (számlakiállító adatai, vevő adatai, a termék vagy szolgáltatás megnevezése, a fizetendő összeg áfával és anélkül, az áfa mértéke stb.).

- A számlát a megfelelő időszakban kell elszámolni.

- Elektronikus számla esetén győződjön meg annak hitelességéről és sértetlenségéről.

Gyakran Ismételt Kérdések (GYIK) a BKK Automata Áfás Számlákról

Lehetséges utólag áfás számlát kérni egy korábbi vásárláshoz?

Nem, a BKK automatáiból történő vásárlásokhoz csak a vásárlás pillanatában lehet áfás számlát igényelni. Utólag erre nincs lehetőség.

Mi történik, ha elrontottam a számlázási adatokat?

Ha hibás adatokat adott meg, sajnos az automatából kiállított számla utólag nem javítható. Ezért nagyon fontos az adatok pontos megadása az igénylés során.

Milyen formátumban kapom meg az áfás számlát?

Általában papír alapon nyomtatja ki az automata a számlát. Egyes újabb automaták esetében lehetőség van az elektronikus kézbesítésre is.

Milyen adatokat kell megadnom az áfás számla igényléséhez?

Általában a vállalkozás nevét/az Ön nevét, a székhely címet/az Ön lakcímét és az adószámot (ha van) kell megadnia.

Hol találhatók BKK automaták?

BKK automaták számos forgalmas csomóponton, metróállomáson és megállóhelyen megtalálhatók Budapesten.

Összefoglalás

A BKK automatáiból igényelhető áfás számla fontos lehetőség a költségek elszámolására mind a cégek, mind az egyéni vállalkozók számára. A számla igénylésének folyamata egyszerű, de körültekintést igényel az adatok pontos megadása érdekében. Ne feledje, hogy az igénylésre csak a vásárlás pillanatában van lehetőség. A beszerzett számlákat pedig gondosan őrizze meg az elszámoláshoz.

Reméljük, hogy ez a részletes útmutató segített Önnek eligazodni a BKK automata áfás számláinak világában. Ha további kérdése van, keresse fel a BKK hivatalos honlapját vagy ügyfélszolgálatát.

Részletesebben az Áfa Visszaigénylésének Szabályairól BKK Jegyek és Bérletek Esetén

Az általános forgalmi adó (áfa) visszaigénylésének szabályai Magyarországon szigorúan kötöttek, és számos tényezőtől függenek. A BKK jegyek és bérletek esetében is érvényesülnek ezek a szabályok. Fontos megérteni, hogy nem minden esetben és nem mindenki számára lehetséges az áfa visszaigénylése a BKK automatáiból származó számlák alapján.

Az Áfa Visszaigénylésének Általános Feltételei

Ahhoz, hogy egy vállalkozás vagy egyéni vállalkozó visszaigényelhesse az áfát egy vásárlás után, az alábbi általános feltételeknek kell teljesülnie:

- A beszerzésnek közvetlenül a gazdasági tevékenységhez kell kapcsolódnia. Ez azt jelenti, hogy a BKK jegy vagy bérlet megvásárlására üzleti célból került sor (pl. üzleti találkozóra utazás, munkavégzés helyszínére való eljutás).

- A vásárlást hiteles áfás számlával kell igazolni. A BKK automatáiból kiállított számlák megfelelnek ennek a követelménynek, amennyiben tartalmazzák a kötelező adattartalmat.

- A számlának a vásárló (a visszaigénylő) adatait kell tartalmaznia.

Specifikus Szempontok a BKK Jegyek és Bérletek Esetében

A BKK jegyek és bérletek esetében a gazdasági tevékenységgel való közvetlen kapcsolat bizonyítása lehet kulcsfontosságú. Például egy könyvelőiroda munkatársának a könyvelési feladatok ellátásához történő utazása valószínűleg elfogadható üzleti költségnek minősül. Ezzel szemben egy hétvégi kiránduláshoz vásárolt jegy áfájának visszaigénylése nem valószínű.

Fontos megjegyezni, hogy a személyszállítási szolgáltatások áfájának levonására vonatkozó szabályok speciálisak lehetnek. Érdemes tájékozódni a legfrissebb adójogszabályokról vagy konzultálni egy könyvelővel annak érdekében, hogy pontosan megállapítható legyen, hogy a BKK jegyek és bérletek áfája levonható-e az adott esetben.

A Számla Tartalmi Követelményei az Áfa Visszaigényléshez

Egy áfás számlának ahhoz, hogy alkalmas legyen az áfa visszaigénylésére, bizonyos kötelező elemeket kell tartalmaznia. A BKK automatáiból kiállított számláknak általában tartalmazniuk kell az alábbiakat:

- A számla kiállításának dátuma.

- A számla sorszáma.

- A számlát kiállító neve és címe (BKK).

- A vevő neve és címe (az Ön vagy cége adatai).

- A vevő adószáma (ha van).

- A termék vagy szolgáltatás megnevezése (pl. vonaljegy, havi bérlet).

- A nettó ár.

- Az áfa mértéke és összege.

- A bruttó ár.

Ellenőrizze, hogy a BKK automatájából kapott számla tartalmazza-e ezeket az elemeket. Ha valamelyik hiányzik, az problémát okozhat az áfa visszaigénylése során.

A Különböző BKK Jegy- és Bérlettípusok Áfája

Nem minden BKK jegy és bérlet tartalmaz áfát, vagy ha igen, akkor az áfa mértéke eltérő lehet. Fontos tisztában lenni azzal, hogy az Ön által vásárolt termék tartalmaz-e áfát, és ha igen, mekkora a mértéke. Ez befolyásolja az áfa visszaigénylésének lehetőségét és mértékét.

Általánosságban elmondható, hogy a személyszállítási szolgáltatások áfája Magyarországon kedvezményesebb lehet a standard áfakulcsnál. A pontos áfakulcsok időről időre változhatnak a jogszabályok módosulásával, ezért mindig érdemes a legfrissebb információkat ellenőrizni.

A BKK honlapján vagy az automaták tájékoztató felületein általában megtalálhatóak az adott jegy- és bérlettípusok árára vonatkozó információk, beleértve az áfa tartalmát is.

Technikai Tudnivalók a BKK Automatáiról

A BKK jegy- és bérletautomatái modern, érintőképernyős eszközök, amelyek célja a gyors és kényelmes vásárlás biztosítása. Azonban időnként technikai problémák merülhetnek fel, amelyek befolyásolhatják az áfás számla igénylésének folyamatát is.

Gyakori Technikai Problémák és Megoldásuk

- Az érintőképernyő nem reagál: Próbálja meg óvatosan megtisztítani a képernyőt. Ha a probléma továbbra is fennáll, válasszon egy másik automatát.

- A nyomtató nem műkö